尽职调查在兼并和收购中非常关键,因为它能同时确定企业创造价值的潜力和收购价格。大多数收购者会进行战略尽职调查——审核财务及商业数据——以期在交易前对目标公司的现有状况和潜力进行评估。如今,越来越多的公司同时也开展了运营尽职调查,以便尽早获益,同时对负面因素防患于未然。

私募基金公司永远地改变了并购的历史。它们提高了行业标准,使得今天的交易迅速体现价值。私募基金公司过去常常采用金融工程和其它杠杆手段,但是由于法规调整与收购价值倍数的日益攀升,这些手段渐渐失去了吸引力。许多私募基金公司开始探索更为主动,并能创造短期价值的技术(图一)。私募基金公司通过运营尽职调查,在成交后迅速发现创造短期价值的潜力,比如切实的开源节流,以减少相关风险。

现在,传统的公司都追随着私募基金公司的步伐,开始进行运营尽职调查,将其作为对战略尽职调查的补充,而运营尽职调查同时也成为合并的标准评估程序之一。其中一个经典的案例就是2005年宝洁公司和吉列公司470亿美元的合并。双方在运营流程上的快速合并,特别是销售和采购部门的快速合并,使得整体合并的时间更短,过渡更顺畅,协同效应更快体现。对于宝洁和吉列以及其它类似公司而言,运营尽职调查和细致周到的合并规划迅速提升了合并后新公司的价值。

交易

由于兼并前的战略尽职调查并未体现出某些企业内部效率低下的问题,因此那些最初看起来极具吸引力的交易通常未能产生预期的短期价值。这些问题通常会阻碍合并后的新公司快速获得价值。关于这一点,我们可以举一个案例来加以说明。2000年,某软件公司收购了另外两家软件公司。一年以后,该公司以原价3%的价格出售上述两家被收购公司——这真是一种难以置信的浪费。当被问及快速出售的原因时,公司执行官提到了整合过程中的失败。与收购方公司相对较为成熟的风格相比,两家标的公司有着更为年轻且更注重企业家精神的组织风格,因此它们与收购方的组织结构和工作流程不相匹配。很多看似相同的职能部门负责迥然不同的工作。假如在收购之初便进行运营尽职调查,就有可能在评估潜在协同能力之前就察觉到风险的存在,同时明确三家企业合并所需付出的努力。显然,确定是否能够创造短期价值是收购前准备阶段的考察重点(参阅“对战略尽职调查的补充”)。

全面的健康检查

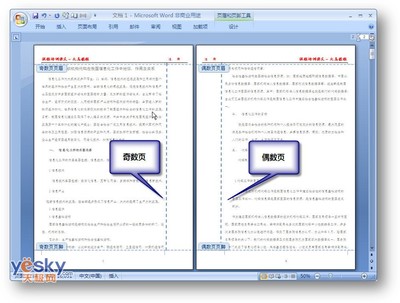

运营尽职调查就像是对公司进行全面的内部健康检查——一项检测创造短期价值的潜力,并帮助确定精确的竞标价格的额外工作。如图二所示,运营尽职调查侧重运营和内部数据,而非战略和商业因素,旨在发现“速赢”机遇,以改善绩效。

运营尽职调查的好处在于,它是以假设驱动的,其侧重点也是根据具体目标随情况的不同而发生变化的。运营尽职调查一般由以下四个固定部分组成,且这些部分也将得益于此项调查:

销售

销售能力与职能最能体现一家企业是否具有快速增长的潜力。比如,运营尽职调查可以通过面访管理层和卓越性分析,对公司的销售效率、客户管理,以及加速短期发展的潜力进行评估。潜在买家通常会忽视盈利增长的可能性,包括考虑定价机会,因为它们的效果不是特别显著,而且偏向于在中期发挥效用。然而,销售可以带来快速、切实的效果。

采购

通常,采购流程可以帮助企业创造供应商价值,特别是在统一不同部门的采购行为,同时提升外部支出的透明度之后,效果尤为明显。运营尽职调查根据不同品类、供应商、部门、区域对支出进行划分,并且与同类公司进行比较。对采购代表和部分供应商进行面访,并对支出样本进行分析,这些都能帮助我们确定具有短期增长潜力的领域。

制造和供应链

运营尽职调查运用抽样实地审核以及进行外部对比,在整个制造网络中寻求重新定位、整合的机会。

另外,这个环节还能够排查未调整好的流程、未得到充分使用的资产和冗余,以期逐项增加运营效率。最终,通过提升资产有效性,提高效率与自动化水平,从而达到节流的目的。

物流与行政

物流与行政通常很复杂,而且不太可能完全利用新技术或外包机遇来解决问题。一般来说,运营尽职调查侧重于财务、人力资源、信息科技和销售支持,确定是否能够协调各个流程,提升系统支持,推广共享服务、外包和离岸外包。该环节包括主要经理访谈、资源分析、质量调查以及外部对标分析。

最佳实践方法

运营尽职调查使用系统方法评估目标公司的开源节流潜力,理解相关风险。评估分析可能需要四到八周的时间,比战略尽职调查稍长一些。而问题则在于要在相对较短的时间内收集难以获取的数据,然后做深度评估。该调查需要专家小组通过精确的外部对标,以全面了解短期运营改善与创造价值的潜力。对于同时采用运营尽职调查和战略尽职调查的公司来说,额外的付出所带来的效果是完全值得的——因为这往往是兼并成功与否的关键所在。(本文由科尔尼公司授权刊登)

对战略尽职调查的补充

最近,业界对战略尽职调查颇有微词。经验丰富的收购者认为,这类调查并没有提供详细信息,对短期运营价值的关注也不够充分。在收购前的准备阶段,如果只对一个企业做片面了解,则极有可能会在竞标时因出价不敌对手而将一个理想的标的拱手相让。而究其原因,便是因为竞标者对标的的隐性价值有更详细的了解。

或者,由于不清楚运营上的经济状况,潜在买方可能过于乐观,过高估计标的的增长潜力。然而收购之后暴露出来的“玄机”可能导致价值创造减速,最坏的结果还可能会最终导致收购失败。因此,仅仅进行战略尽职调查并不能达到收购目标,甚至颇具风险。

企业运营审查可以减少此类风险。此外,运营尽职调查还有诸多优势。对于企业的真正了解和对短期价值的及早把握,可以使收益得以更快实现。而实际上,这样做可以确保即将被收购的公司能够提供实际有形的短期协同效力,并实现快速改善。

爱华网

爱华网