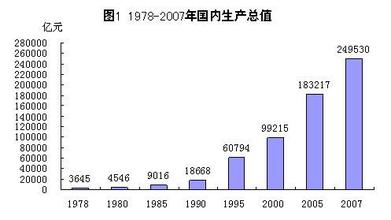

文·何衍铭刘琰李迪何俊业 主编导语: 高盛欺诈模式、全球资本主义与世界格局 2010年4月16日,高盛集团因涉嫌在金融衍生品交易中欺诈投资者,被美国证券交易委员会提起民事诉讼。这一事件不仅有助于我们理解投资银行、理解金融危机,也有助于我们反省现代资本主义发展模式,进而思考未来世界格局。 高盛等巨型投资银行以及其他垄断金融资本正在对全球经济和金融体系造成深刻而严重影响。高盛不仅用高明的手段欺诈一般投资者,而且在希腊的债务危机中也扮演了重要而可耻的角色。在我的《金融市场学》课上,同学们已经从金融伦理的角度对高盛的行为做出了深刻剖析。以高盛为代表的巨型投资银行及其他国际垄断金融资本,不仅可以使一般投资者血本无归,而且有可能使一个主权国家陷入崩溃的境地。由于高盛成功地使希腊陷入困境,结果使得整个欧盟都处于危机之中,欧元区诞生十年以来受到最严峻的挑战和质疑。 21世纪初期这场以美国次级债危机引发的全球金融危机,暴露出全球资本主义发展模式和全球经济金融体制的严重内在弊端。美国利用自己的战后金融霸权和布雷顿森林体系,成功地在全世界(尤其是发展中国家和新兴市场国家)获取巨额铸币收益,并运用国家债务支撑自己的经济和国民消费。而中国等发展中国家则相反,他们付出巨大的经济、环境和福利成本来促进对美国的出口,以换取美元,然后再用自己的美元储备购买美国的国债,以此来支持美国的经济发展与扩张。而美国却用这些回流的巨额美元大肆兼并收购中国等国家的企业,并在中国的周边密集布设军事基地。这一点,美国的赫德逊教授已经清晰地指出过。 全球资本主义发展模式已经使这些地球处于严重的危机境地并继续推向悬崖的边缘。世界格局正在发生重大变化。世界银行和国际货币基金组织正在大幅提高中国等发展中国家的话语权份额,欧洲“肥猪四国”的危机和发展中国家“金砖四国”的兴起,正在形成鲜明的对照和力量转换。原来扭曲的全球资本主义发展模式和不均衡的世界格局正处在一个关键的拐点上,中国应该继续稳健地发展自己的经济并参与世界新体系的构建之中,以积极的心态应对160年以来最大的历史机遇。

上世纪70年代,美国实施金融自由化政策,放宽对金融机构的管制,允许开展高杠杆和高风险业务,以摆脱久缠不散的经济滞胀局面。投资银行业,在宽松的监管环境下,通过五花八门的金融创新,发展诸如杠杆收购、期货、期权、互换和证券化抵押资产等一系列金融衍生工具,应运而生,飞速发展。有赖于投行业的级数式增长,金融业也成为了变化最快,最富有挑战性的行业之一。 作为资本市场上的主要金融媒介,投资银行通过组织和参与各种令人眼花缭乱的金融工具交易,不但提高了市场资本的融通效率,也为自身积聚起令世人无比艳羡的巨额财富。在金钱的强大魅力下,世界上最聪明的大脑们纷纷涌向华尔街;其精英中的精英,又纷纷投入各大投行的麾下。凭借顶尖人才的卓越贡献,各大投资银行在金融市场中日益坐大,甚至拥有了足以形成市场剧烈波动的强大势力。 造成亚洲金融风暴的金融大鳄索罗斯曾经如此为自己的行为作辩:“金融市场是不属于道德范畴的,它不是不道德的,道德根本不存在于这里,因为它有自己的游戏规则。”投行的经营逻辑,与其恰恰不谋而合。伦理约束的缺失,使得投行逐利的本性成为投行经营动机的全部。诞生于缺乏监管的自由土壤,天生追逐利润的投资银行,理所当然地走上了充分运用其强大市场势力,牟得更多私利的道路。然而,在资本的零和博弈中,某些人的暴富,往往是以更多人的倾家荡产为代价的。在高度全球化的金融市场中,某一市场主体的崩溃,往往经由错综复杂的资本链条,迅速向世界各大市场蔓延,造成大面积灾难。上世纪90年代后期,各投资银行通过“阶梯技术”和“钓鱼技术”,使互联网泡沫疯狂滋长,最终造成2000年严重的金融危机;2007年次贷危机爆发前夕,投资银行通过“债务信用凭证”(CDO)交易,把次级贷款的风险从美国房地产市场分散到全球金融市场中去,最终导致全球性金融风暴……投资银行通过搞垮对手,从中攫取暴利例子实在不胜枚举。 2009年末,美国次贷市场引发的金融风暴甫平息,新一轮金融危机又在大西洋彼岸的欧洲爆发。种种证据表明,投资银行的恶劣行径在这场危机中起着关键作用,贪婪的投行是造成危机的罪魁祸首。投行是怎样制造这场危机的?这场危机为欧洲带来了什么?为世界带来了什么?一切都要从希腊加入欧元区说起。 希腊——欧元区“落单”的“差等生” 1992年,《马斯特里赫特条约》(后称《马约》)正式签署,其主要组成部分《货币联盟条约》,旨在通过发行统一货币等措施,在欧盟内部实现资本的自由流通和真正的统一市场。经过近十年的发展,欧元正式流通,成为欧元区的法定货币。截至2009年,欧元区共有16个成员国,其中包括德国和法国等经济实力雄厚的欧陆大国。欧元以欧元区各国国家实力的平均值作为发币的信用基础,由于区内有德法等经济规模庞大、财政相对稳健的国家作为强大支撑,欧元信用曾获得市场的较高评价,一度试图超越美元成为世界核心货币。在欧元的良好信用支持下,欧元币值相当稳定,汇率波动带来的溢价很低。因此,欧元区成员国可享受低成本的融资环境。欧洲众多欧元区外的国家,为此强烈要求加入欧元区。争取进入欧元区的国家名单中,包括巴尔干半岛上的一个发达国家—希腊。 凭借二战后二十余年的的“希腊经济奇迹”,希腊迅速完成战后经济恢复,并跻身到欧洲发达国家行列。这段时期的经济发展,主要归功于马歇尔计划的援助和希腊政府的经济刺激措施:大力发展旅游业;大兴土木,大量拨款到城市基础建设;扩大军费开支,组建一支强大的海军;大幅对法定货币德拉克马进行贬值,通过收取大量铸币税偿还政府的高额债务。城市基建和军备开支,需要大量政府支出的支持;为了维持一定的军备规模,政府的军事支出必然是长期而持续的。由此可见,“希腊经济奇迹”是以巨额财政支出为代价的,自此以来,高财政开支成为了历届希腊政府的传统。自70年代末以来,希腊经济发展停滞不前,经济结构落后,在结构性调整上面临严峻的压力。为了争取以低廉的融资成本获得贷款,以加强政府干预,促进本国经济的转型和发展,希腊政府在争取欧元区成员国资格上不遗余力。然而,《马约》中欧元区国家的准入条件,却成为了阻碍希腊进入欧元区的最大障碍。 希腊财政不仅具有高开支传统,其赤字与债务比例历年来也居高不下。高财赤,诚然是高开支的副产物;然而,国内异常猖獗的偷漏税款和贪污腐败现象,使得希腊财赤状况被进一步拉大。由于征管不善,希腊每年因偷税漏税而损失的财政收入高达300亿欧元,相当于年度GDP的12%;据国际透明组织的调查结果显示,在欧盟各国中,以希腊的贪污和腐败情况最为严重,公共部门耗费的公帑每年逾200亿欧元,相当于年度GDP的8%。财政收入来源无法得到保证,财政支出却异常高昂,这使得希腊只能通过大量举债作为收入来源,这就是希腊高债务比例的由来。 为了形成货币联盟良好的信用基础,各成员国在财政政策执行上必须履行一定义务,保持本国的财政稳健性,保证货币联盟的整体信用。因此,《马约》对欧元区国家的财赤和债务水平有严格规定:财政赤字必须控制于当年GDP的3%以下;负债的GDP占比必须保持于60%以下。希腊由于赤字和负债比例超过《马约》要求,在1999年,欧元区成立时未成功加入。2001年,希腊财政状况奇迹般地好转,财政赤字的GDP比重仅为1.2%,赤字和负债指标均满足《马约》指标,正式加入欧元区。实际上,根据欧盟后来的修订,相关数据先后被修改为3.7%和5.2%,严重偏离原水平。由此可见,数据显然遭到了人为修改,希腊涉嫌为了通过标准而故意瞒账。根据今年2月的官方声明,高盛公司,在这场“作弊”中担当着总设计师的角色。

爱华网

爱华网