企业所得税核定征收的税收风险

企业所得税核定征收,是国家税务总局针对目前的征管现状而出台的一项加强企业所得税征收管理的有力举措。基层税务机关通过对部分企业进行核定征收,有效地解决了纳税人企业所得税申报不实、长期零申报等问题,在督促纳税人不断完善财务会计制度、提高纳税申报的真实性、增加税收收入等方面确实起到了较好的促进作用。以高新区分局为例,2006年度实行企业所得税核定征收202户,占全部企业所得税纳税人629户的32%,其中定额征收169户,定率征收的33户。2006年1—11份高新分局共入库企业所得税8382万元,去掉一次性因素后比去年同期增长520万元,增长8%。但是,我们也要充分认识到进行企业所得税核定征收工作,对税务机关及税收管理人员存在着不可忽视的风险。

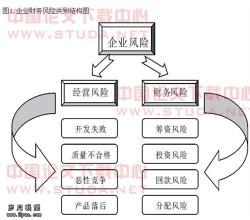

一、企业所得税核定征收带来的主要税收风险

(一)税收管理员存在着不规范执法的风险

根据《济南市地税局核定征收企业所得税暂行办法》(济地税发[2000]159号)第九条之规定,我市工业、商业、交通运输业最低应税所得率为7%,建筑业、服务业等最低应税所得率为10%。以此应税所得率进行核定企业所得税时,大部分企业的核定税额比较大,企业难以接受。以某商业企业为例,预计当年实现收入1000万元,则当年最低应核定企业所得税23.1万元。而高新区的制造业和商业企业又比较多,共399户,占企业所得税纳税人总数的63%。可税收管理员为了完成上级下达的企业所得税核定指标,有的故意降低纳税人填写的《企业所得税核定表》中当年预计收入数,从而降低核定税额,达到纳税人能接受的目的。有的税收管理员在核定定额时,根本不依据法定的应税所得率进行核定,随意核定税额。这不但不符合税务机关“严格执法”的要求,而且税收管理员执法的合法性存在着很大的隐患,造成一定的税收执法风险。

(二)税务机关面临行政复议的风险

在企业所得税核定工作中,先由纳税人自行填写《企业所得税征收方式鉴定表》,税务机关根据纳税人填写的五项内容是否合格来确定是采用企业所得税查帐征收还是核定征收。在进行企业所得税核定征收时,企业自行填写上报的《企业所得税征收方式鉴定表》的五项内容中,大约有85%的企业财务人员填写全部合格,大约15%的企业选择空项,直接填写某一项不合格的几乎没有。税收管理员为了推行企业所得税核定征收,在收到《企业所得税征收方式鉴定表》后,只能要求企业财务人员选择表中一、四、五项的其中一项不合格或者二、三项均不合格。企业财务人员由于害怕税务机关查帐,才勉强选择某一项或两项“不合格”。税收管理员在未到企业生产经营地实地调查,对纳税人的财务状况不太了解的情况下,强行决定采用企业所得税核定征收。这不仅违背了纳税人的意愿,也不条例企业所得税的核定规程,更严重的是,一但纳税人提出行政复议,税务机关将面临着复议败诉的风险。

(三)税务机关存在着少征税款的风险。

在年初核定企业所得税时,税收管理员是根据纳税人填写的《企业所得税核定情况核定表》中预计本年实现收入数测算出来的,纳税人在填报此数时有很大的随意性,税收管理员应以纳税人预计数为参考,结合本地区或相关行业的《经营情况典型调查表》测算核定定额。而税收管理员由于受到上级下达的指标任务的影响而简化定额测算程序,最后的核定税额往往与实际应纳税额存在着很大的差距,这就使纳税人当年少缴企业所得税成为可能。

根据国税发[2000]38号文件第十一条之规定,纳税人在年度内应纳税所得额或应税所得率一经核定,除发生下列情况外一个纳税年度内不得调整:一是实行改组改制的;二是生产经营范围、主营业务发生重大变化的;三是因遭受风火水震等人力不可抗拒灾害的。《济南市地方税务局核定征收企业所得税暂行办法》第十条又增加了四、五两项,对实际经营实现税款高于核定税额的要据实征收和对实行定率征收的企业若收入或成本申报不实的补救措施。但《济南市地方税务局核定征收企业所得税暂行办法》第十一条规定,企业采用企业所得税定额征收办法的,“在填制《企业所得税纳税申报表》时,只填写应纳税额一栏”。并且对实行企业所得税定额征收的,文件没有规定要进行企业所得税汇算清缴检查,税收管理员仅凭纳税人的申报资料就无法掌握企业的生产经营变化情况。高新分局自2001年以来,对实行企业所得税定额征收的企业从未进行汇缴检查,在一个纳税年度内也从未发生过一户调整定额或改为查帐征收的情况,为此,我们不能不为纳税人少缴企业所得税而担忧。

二、对降低企业所得税核定征收税收风险的建议

(一)要不断扩大查帐征收的范围。自2002年1月1日起,由于新成立的公司企业所得税在国税局申报缴纳,加上每年都有一批企业注销或失踪等因素,在地税机关申报缴纳企业所得税的纳税人越来越少。并且随着近几年我市征管力度的加大,企业财务人员素质的不断提高,企业的会计核算正规化程度也越来越高,符合企业所得税查帐征收的比例呈上升趋势。这与每年上级机关要求企业所得税核定比例要达到30%以上很不适应。以高新区分局为例,目前税种鉴定中有企业所得税的企业共629户,其中高新技术企业96户,房地产企业19户,2005年度交纳企业所得税在1000元以上的共76户(高新技术企业和房地产企业除外),并且大部分企业符合查帐征收的条件,适合企业所得税核定征收的企业已为数不多。因此,建议有关部门取消企业所得税核定指标,符合一户核定一户,逐渐减少企业所得税核定征收的户数,扩大企业所得税查帐征收的范围。

(二)要严把定额或定率核定关。一是税收管理员在日常管理中要注意掌握纳税人的会计核算情况,对企业帐簿设置不齐全、收入成本不能准确核算、不能完整保存帐簿凭证以及不能履行纳税义务的企业,要及时记录备案。税收管理员要对所管辖的企业的财务状况了知指掌,对符合查账征收的决不进行核定征收。二是加强对《企业所得税征收方式鉴定表》真实性的审核,严格按照文件规定的行业应税所得率确定应纳税所得额和核定税额,不得擅自降低应税所得率。三是税收管理员在进行企业所得税核定征收时,要进行实地调查,掌握纳税人的财务状况,切不可只根据纳税人填报的《企业所得税征收方式鉴定表》或企业财务人员的要求就草率做出决定。

(三)要对企业所得税核定征收的纳税人实行跟踪管理。首先,有关部门要对国税发[2000]38号文件中“生产经营范围、主营业务发生重大变化的”的涵义进一步明确和细化。比如,“重大变化”是指变化多少,税收管理人员应如何把握。其次,税收管理员要对所辖片区内实行企业所得税核定征收的企业进行定期跟踪调查,若发现纳税人在核定期内的实际经营应纳税额高于税务机关核定定额的,要及时改为据实征收。对于不符合企业所得税核定征收的,要及时将其变更为查帐征收。

(四)要对餐饮业全面实行企业所得税核定征收。餐饮业纳税人在采购蔬菜、海鲜等原料时很少能取得正规发票,有的到工商所代开收据,有的用自制收据或白条入帐,成本核算严重失真,帐目管理很不规范。因此,对餐饮业企业实行企业所得税定额或定率征收,能有力地堵塞偷逃企业所得税的行为,确保企业所得税足额缴纳入库。

爱华网

爱华网