1、清算所得税的计算和缴纳在清偿债务、分配剩余财产之前,先计算清算所得税,清算所得=企业的全部资产可变现价值或交易价格-资产的计税基础-清算费用-相关税费+债务清偿损益-弥补以前年度亏损,其中债务清偿损益=债务的计税基础-债务的实际偿还金额,公式中的相关税费为企业在清算过程中发生的相关税费,不包含企业以前年度欠税。也不能扣除职工安置费和法定补偿金。(清算所得为负数,清算企业肯定还是有资产的,资产变卖收益可以按次序支付税金和职工补偿等)

2.进入实质的财产分配过程,这个过程要处置资产获得资金,然后才能补偿职工、缴纳清算所得税,和欠税、接着偿债…….

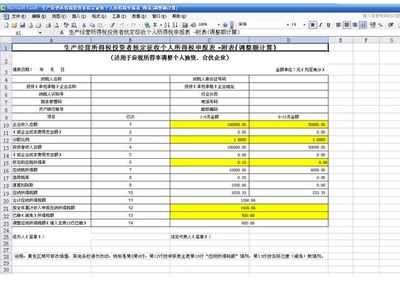

结合财政部、国家税务总局《关于企业清算业务企业所得税处理若干问题的通知》(财税〔2009〕60号)的相关规定,清算所得用公式表述如下:

清算所得=资产可变现价值或交易价格-资产的计税基础+债务清偿损益-清算费用-相关税费-可弥补以前年度亏损。

企业的资产可变现价值是指企业清理所有债权债务关系、完成清算后,所剩余的全部资产折现计算的价值。如果企业剩余资产能在市场上出售而变现,则可以其交易价格为基础。用公式表述如下:

资产可变现价值或交易价格=货币资金+清理债权的可收回金额+存货的可变现价值+固定资产的可变现价值+非实物资产的可变现价值。

债务清偿损益是指纳税人在清算期间实际偿还的债务金额与负债计税基础的差额。

清算费用是指纳税人在清算过程中实际发生的、与清算活动有关的费用,包括清算组组成人员的工资、差旅费、办公费、公告费、诉讼费、评估费、咨询费等。

相关税费是指在清算期间因处理资产、负债而产生的营业税、印花税、土地增值税、教育费附加等税费。

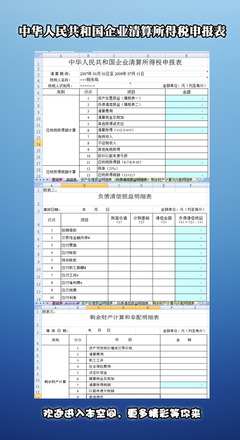

清算期间应缴企业所得税=清算所得×企业所得税税率(即25%)。

可以向企业所有者分配的剩余财产=企业的全部资产可变现价值或交易价格-清算费用-相关税费-职工的工资-社会保险费用-法定补偿金-结清清算所得税-以前年度欠税-清偿企业债务。

(从公式可以看出,安置费及法定补偿金不在计算清算所得时扣除。)

这里的计税基础是税法上的概念,它分为资产的计税基础、负债的计税基础:

3、计税基础与帐面价值的区别,资产的计税基础:是指企业收回资产账面价值过程中,计算应纳税所得额时按照税法规定可以自应税经济利益中抵扣的金额。即该项资产在未来使用或最终处置时,允许作为成本或费用于税前列支的金额。负债的计税基础:是指负债的帐面价值减去未来期间计算应纳税所得额时按照税法规定可予抵扣的金额。

而计税基础和会计上的账面价值是不同的,在计算清算所得时不需要考虑账面价值,应该按照税法上的计税基础来计算。

例:有一个固定资产,原值100000 累计折旧50000(假设和税务折旧方法一致),计提了减值准备 20000

该固定资产账面价值为30000=100000-50000-20000

但是计税基础为50000=100000-50000

爱华网

爱华网