今年以来驱动债券市场走势的因素发生转变,内有央行宽松预期下降以及经济底部企稳取代前两年的央行宽松以及经济持续探底预期,成为主导利率债走势的首要因素。下面由爱华网小编为你分享2016年三季度债券投资策略报告的相关内容,希望对大家有所帮助。

2016年三季度债券投资策略报告详细内容三季度债券策略观点1、海外经济(正面):全球化呈现逆向特征;美国复苏存疑,美联储加息缓慢渐进;全球市场复苏力度有限。2、国内经济(正面):稳增长边际效果减弱;通货膨胀低位运行。3、国内政策(中性):供给侧改革仍是主线;货币政策保持紧平衡下的宽松;汇率大幅贬值概率不大;宽财政继续发力。4、债券市场供求(偏正面):下半年供给压力或减轻;理财增速放缓,但机构配置压力仍存。5、估值(负面):总体收益率和期限利差处于历史低位;全球债市大幅下行,中美债券利差有所扩大; 信用利差低于历史均值,保护程度较差。

海外宏观:低增长下的新格局

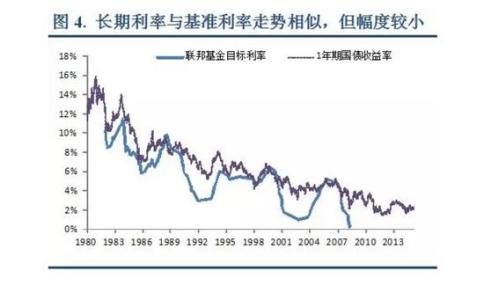

1、2016-2017:国际政治大年。2016-2017是政治大年,多国/地区更换领导人,主流国家政治呈现“内向化趋势”,经济全球全呈现逆向趋势;二战后美国主导的全球体系的有效性下降,全球治理体系亟待变革和再平衡;2016年,全球多个国家、地区面临着不同种类的系统性风险;2、美国:经济数据喜忧参半。美国结束了长达6年左右的金融周期下半场调整阶段,已处于新周期的初始阶段;今年以来美国数据喜忧参半,美联储表态一再反复。美联储的加息和缩表将是长期大趋势,但考虑到美国和全球复苏力度,美联储加息节奏会渐进而缓慢。

失业率稳步下行,但非农就业数据表现不佳

今年以来美国各项数据喜忧参半

3、欧洲:通缩存在压力,宽松效果有限;欧元区经济增速有所下滑,增长动力放缓,显示QE效果减弱;“负利率猛药”未必能提振经济,可能会带来流动性陷阱和系统性风险;英国退欧对英国和欧洲负面影响较大,叠加暴恐、难民地缘政治危机风险,未来欧洲经济仍然不容乐观。

欧元区进口上升,出口下降,贸易逆差扩大

欧元区CPI和核心CPI下滑

4、日本:经济复苏乏力,深陷负利率泥潭。日本经济虽然在此前“安倍经济学”的超级宽松政策刺激上一度恢复增长,但目前仍面临较大的下行压力,私人消费持续低迷,出口不振,而且通缩风险始终未能得到缓解。负利率政策的负面影响持续显现,包括压缩银行业利润空间,增加市场波动等。全球的避险情绪下导致日元加速回流,导致日元升值进一步打击出口。

日本GDP同比增速放缓

日本PMI和工业生产偏弱

5、新兴市场:尾部风险尚存。新兴市场资本流出和货币贬值压力放缓,但高杠杆的资产价格泡沫风险仍未完全释放;俄罗斯、巴西、南非等资源型国家经济尚不稳定,容易受到汇率波动和大宗商品价格的影响,尾部风险尚存;

风险冲击下新兴市场动荡不安

6、全球新形势对中国市场的影响。短期:G20峰会中美暂时妥协,美联储加息缓慢;人民币大幅贬值可能性较低,人民币资产外流压力有限。中长期:人民币长期贬值和流出压力仍存;全球政治内向化,全球化进程逆向化,长期制约中国出口增长及内外平衡;全球各区域系统性风险在内部暗流涌动,中国难以独善其身。

5月非农就业数据导致7月加息概率再次下降

全球避险情绪下,发达国家债券收益率创新低

国内经济:调结构和稳增长的平衡1、三驾马车改善乏力 。投资增速缓慢下行:基建和地产略有改善,但空间有限;政府投资发力,但民间投资持续下滑;消费增速中枢下移:消费结构升级基本完成;服务消费和消费率提升是长期的过程;出口黄金时代不再:WTO红利逐渐消失,劳动力成本提升,环境保护成本提高;汇率升值带来的影响。2、民间投资萎缩,结构存在隐忧。经济增长下台阶过程中,投资增速下滑明显,固定资产投资增速从09年开始步入持续下滑通道;从结构来看,短期稳增长带来固定资产投资抬头,但民间投资仍处于下滑趋势,反应出私营经济活力不足;从分项来看,制造业投资收到实体经济的影响持续低迷,房地产投资自从12年以来下滑迅速,基建投资起到对冲地产下滑,维稳经济的作用;

民间固定投资萎缩更快

分大类来看,基建对冲地产,制造业持续低迷

3、消费稳中偏弱。三公消费压制了高端消费支出;消费结构升级基本完成,服务业消费和消费深化尚需时日。居民收入增速近年来持续下行,而房价大幅上涨,制约了其他消费增长。

居民收入增速下行,消费难有亮眼表现

指数显示消费者信心不足

4、出口继续呈现疲态。国际地缘政治风险较为突出,货币环境未知性加大,外围经济复苏整体乏力,中国外贸发展面临的国际环境不确定性依然较大;中国劳动力成本较东南亚等新兴国家优势逐渐丧失,加上人民币兑美元汇率贬值幅度远小于其他国家货币贬值幅度,出口经济雪上加霜。

出口实际增速下滑

人民币有效汇率升值

5、信贷刺激效果边际减弱。2016年上半年,政府加码稳增长,1季度投放信贷4.61万亿,堪称“迷你版四万亿”,但刺激效果远不及09年; M1、M2剪刀差持续走阔,意味着超发货币并未传导到房地产和基建以外的实体经济,货币乘数下降。流动性陷阱导致实体经济复苏难有持续性;

一季度新增贷款放巨量,流向基建、地产

M1增速创下5年新高

6、两个平衡下,预计全年经济增速在L底部趋平。供给侧和需求侧的平衡;供给侧改革的任务为主线 ;供给侧改革不否定需求侧防风险。稳增长和调结构的平衡;一季度政策偏稳增长,二季度以来偏平衡;大幅度强刺激拉动经济的概率不大。

16年2—4季度GDP预测值

7、通货膨胀年内继续走高概率不大。春节前后由于季节性因素和寒潮带动食品价格大幅上行,同时投资和社融增速的提高一定程度上推升CPI预计,但在整体经济周期底部震荡,总需求不振的大环境下,通胀大幅提升的概率不大;今年以来大宗商品单边下跌的趋势有所转变,PPI同比跌幅收窄,综合考虑经济走势、基数效应等因素,PPI全年仍将继续通缩;

爱华网

爱华网