《董事会》公司治理评价课题组执笔:郑江淮 崔恒虎 沈春苗

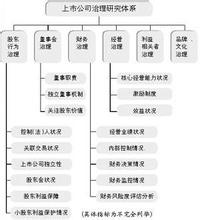

2007年爆发的美国次贷危机对世界经济产生了巨大的冲击。但是在2008年,中国快速的经济增长势头没有受到明显的影响。股票市场作为经济的晴雨表,却在上市公司的股价、治理和业绩上反映了次贷危机对实体经济冲击的预期。从上市公司董事会治理角度看,在董事会规模、董事会构成、董事会活动状况、高管与董事薪酬激励以及股东利益促进上有所体现,而且各个行业对经济周期变动的敏感性不同,对董事会治理的绩效产生不同的影响,地区间上市公司分布也存在数量和行业上的差异,各地区上市公司董事会治理总体表现也会产生差异。因此,这些变化成为2009年度中国上市公司最佳董事会治理评价的侧重点。 2009年度中国上市公司最佳董事会的评选方法与2005─2008年度的一样,我们设计了董事会的评价指标(见附表),采用“净资产收益率”、“资产保值增值率”、“利润增长率”和“主营业务收入增长率” 来反映公司的绩效,选取绩效水平处于行业平均水平之上的上市公司。为了保证筛选出来的处于行业平均水平之上的公司有一定的数量,我们按照任意三项处于行业平均水平之上的原则筛选。结果有253家公司被筛选出来,然后再对这些公司董事会特征进行综合评价,并最后排出顺序。我们选出这253家上市公司中的前100家公司,将其2009年度的董事会特征和治理效果与2005─2008年度的平均水平进行比较,揭示出2009年度上市公司董事会治理状况的变化情况。 董事会治理状况总体评价 从行业分布来看,2009年度制造业的企业数量最多(见图1),有80家,第二多的是信息技术业,但仅有4家。与2005─2008年度的平均水平相比,2009年度公司的行业分布更加集中在制造业上。这些制造业企业都是中国制造业先进水平的代表。因此,可能的解释是,2007年美国次贷危机爆发后,各行业在盈利预期逆转上存在差异,结果是在100名最佳董事会中,大部分非制造业企业数量因预期盈利下调而有所减少,使得制造业的企业数量相对明显增多。其他行业的企业数量虽然有所变动,但变化不大。然而,房地产业企业数量在2005─2008年度平均为5家,且呈上升趋势,但2009年度却变为零!考虑到房地产业近几年的利润率和主营收入增长率较高,在2008年金融危机爆发后,资产价格走势判断不明朗,导致房地产行业上市公司业绩增长速度受限。类似的原因也能解释建筑业的企业数量在2005─2007年呈下降趋势,到2008─2009年度均为零;另外,在2009年度的前100名公司中新出现了1家传播与文化产业的公司,排在第14名。这预示着在中国也会出现经济危机给文化产业带来一个发展机遇。 从地区分布来看(见图2),2009年度前100家公司中东部地区的企业占绝对优势,数量为68家,中西部地区分别为15家和17家。在前10名中,东部地区入围的企业7家,中西部地区分别是1家和2家。与2005─2008年度的平均水平相比,东部地区前50名中入围的企业上升了4家,前100名中入围的企业上升了2家。中部地区前50名中入围的企业下降了3家,导致前100名中入围的企业下降了3家。西部地区前10名中入围的企业下降了1家,但前100名中入围的企业不变,仍为17家。从总体上看,东部地区的董事会治理水平略有提高;中部地区的董事会治理水平略有下降;西部地区的董事会治理水平几乎不变。从2005─2009年度间的变化趋势上看,东中西部地区这几年的变化其实不大,基本围绕2007年上下波动,2007年东部地区企业数量最小,而中西部地区企业数量最多。 2005─2009年度,上述行业、地区公司在董事会治理评价得分的差异,有待于下文从股权结构、董事会规模、构成、行为和董事激励和股东回报上进行比较作出解释。 股权结构的变化 前100名最佳董事会的股权结构,在2009年度呈现出集中式股权结构。在前100名上市公司中,第一大股东平均持股比例为38.35%,最大持股比例为76.8%,最小持股比例为12.14%。第二大股东平均持股比例为10.34%,最大持股比例为42.41%,最小持股比例为0.26%。在所有排名类型中,第二大股东的持股比例显著低于第一大股东,第三、四、五大股东的持股比例更是偏小。这种股权结构非常有利于第一大股东对董事会的控制和影响。 从变化趋势来看(见图3),与2005─2008年度的平均水平相比,2009年度上市公司在所有排名类型中,前五大股东的平均持股比例均有所上升,这说明大股东对公司的控制力加强了。同时我们发现,在2009年度的各排名类型中,前10名上市公司的第一大股东平均持股比例为38.11%,最大持股比例为63.95%,最小持股比例为13.37%,低于其他排名类型,该特征在2005─2008年度间也同样得到了体现。这说明,董事会治理绩效最好的公司,第一大股东的持股比例也是最低的,尽管处于控股地位,但是其他股东的相对制衡力量相对较强,这有利于股东之间的权利制衡,使得董事会决策更加稳健。 近年来,随着证券市场发展,机构投资者的投资规模发展迅速,在上市公司大股东结构和董事会中活跃着基金管理公司的身影。除了第一大股东队伍中找不到基金管理公司外,其他大股东有基金公司充当的上市公司数量在2005─2008年度逐年增多。在前100名公司中,由基金公司作为各类大股东的数量在2005─2008年间大约上升了一倍,但到了2009年度,大股东有基金公司充当的上市公司数量在前50名中有所下降。在2005─2008年度间,在各排名类型中,从前100名到前10名,基金公司作为大股东的公司在各类公司总数中的占比依次递增(见图4),也就是说,前10名公司中有基金公司作为大股东的公司占比最多。这意味着,参与公司大股东的机构投资者数量越多,越有利于改善董事会治理。考虑到基金公司选择持有上市公司股票时,就已经充分考虑了上市公司的经营业绩和管理状况等相关因素,我们也可以说,正是前10名上市公司经营和治理状况最好,吸收的基金投资规模才最大。 到了2009年度,各排名类型中,基金公司作为大股东的公司,在各类公司总数中的占比却没有继续呈现这一特征;在前50名中,基金公司作为大股东的公司在各类公司总数中的占比甚至有所下降。但与2005─2008年度一致的是,2009年度基金公司作为大股东的持股比例没有显著的增加或减少。这可能表明在第一大股东、基金公司身份的大股东和其他大股东之间形成了一个利益平衡,目前既定的第一大股东绝对控制的股东结构在近些年中始终比较稳定,由此形成的公司董事会中的权力制衡和利益分配也较为稳定。 从大股东结构的地区分布来看,东、中、西部三个地区依然遵循着第一大股东占据绝对控股地位的结构。而且东部地区的第一大股东持股比例大于中部地区,大于西部地区。而中部地区第二大股东的持股比例是所有地区中最高的。从变化趋势来看(见图5),与2005─2008年度相比,2009年度东部地区的第一大股东持股比例略有上升,而中西部地区第一大股东的持股比例有所下降。2009年度的第二、三、四、五大股东的持股比例相比较2005─2008年度的平均水平均略有上升。综合来看,2009年度的股东结构并没有呈现出2005─2008所具有的“中部洼地”特征,这预示着前100名中的中部地区上市公司董事会治理绩效改善具备了一定的制度基础。

爱华网

爱华网