摘要:美元因素是美国巨额贸易逆差的成因之一。美元的特殊地位,使得美国不但享有“无泪赤字”,获取“铸币税”,转嫁国内风险,而且直接促成美国资本与金融项目的顺差,维持其巨额贸易逆差之下的经济增长。美国这一经济体系要保持可持续性,需要强势美元做基础。而长期巨额贸易逆差,加之欧元崛起,又造成美元长期的贬值压力,威胁其经济增长。虽然美国为吸引资本流入、维持强势美元做了较多努力,不过美国这种巨额贸易逆差、经济增长与强势美元同时并存的潜在风险不可小视。

关键词:巨额贸易逆差 经济增长 美元化 资本与金融项目 资本流入

The Coexistence of Enormous Trade Deficit and Economic Growth in U.S.:the Factor of Dollars and Hidden Problems

Abstract: The factor of dollars is one of main causes of enormous trade deficit in U.S. Because of the dollar hegemony, the American economy can enjoy tearless deficit, gain seigniorage, avert risk, and facilitate the enormous surplus of capital and financial account that compensate for trade deficit to support economic growth. But the strong dollar is facing great shock from the long-term enormous trade deficit and the rising Euro, which may endanger the sustainable development of economy. Therefore, we should be on guard the devaluation of dollars.

Key Words: enormous trade deficit, economic growth, dollarization, capital and financial account, capital inflow

一、引言

凯恩斯主义的外贸乘数理论和以万尼.高德莱为代表的新贸易保护主义特别强调,顺差对经济增长有利,而较大的逆差往往导致经济衰退、高失业率。从历史经验来看,审视世界众多的货币危机案例,长期的逆差往往潜伏货币危机爆发的隐忧,最终损害一国经济增长。20世纪90年代,美国巨额贸易逆差与经济增长、强势美元并存,无疑对此构成了较大挑战。

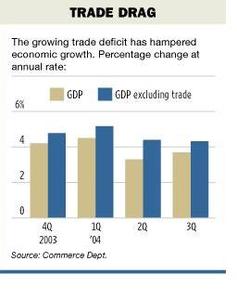

从美国贸易逆差状况来看,1992-2004年,美国商品和服务贸易逆差由390.9亿美元扩大到6170.7亿美元(参见表1)。2005年,美国贸易逆差已达到7257.6亿美元,预计全年将再创新高。受此影响,其经常项目赤字也同步扩大,2003年达到5306.6亿美元,2004年达到6659.4亿美元,约占GDP的5.7%(参见表2)。不过巨额贸易逆差并没有与经济衰退伴随出现,同期美国GDP增长率,除2001年-2002年有所调整外,每年均在2.4%以上,2004年经济增长率达4.4%,2005年上半年度达到3.6%。而1992-2004年GDP的年均经济增长率则达到了3.3%。同时,美国的失业率则由1992年的7.5%持续下降到2000年的4.0%,尽管2001年以来失业率有所上升,但相对来说仍然是一个较低水平,失业率2004年12月仅为5.4%,2006年二季度又进一步下降至4.6%。而自1973年全面执行浮动汇率制度以来,虽然美国贸易逆差持续扩大,不过美元依然是国际上的主要货币,1985年“广场协议”以后,一度出现了短暂的美元危机,但整体来看,并未影响美国经济增长,而且,20世纪90年代美国基本上保持了强势美元。

表1 1992-2006年6月美国商品和服务贸易差额与经济趋势对照表 单位:亿美元;%

资料来源:GDP与失业率数据来自美国国家经济分析局网站:http://www.bea.doc.gov/bea/newsrel/gdpnewsrelease.htm;贸易数据系根据美国经济分析局htpp://www.bea.doc.gov/di/home/bop.htm数据整理。

对于美国持续扩大的贸易逆差,学者们从不同角度分析了其成因。美元因素通常没有被认为是造成美国巨额贸易逆差的主要成因,而仅仅是次要因素。例如,在美国国会贸易赤字委员会(USTDRC,2000)看来,美国巨额贸易逆差主要包括:其他国家的非关税壁垒;外国商品对美国的倾销;外国政府对本国公司的补贴;发展中国家较低的工资水平和生产条件以及美国本国企业核心竞争力的消失等[1]。报告更多地是强调外部因素,较少关注美元因素。麦金农(R.McKinnon)、蒙代尔(R.Mundell)和供给学派的扎德.万尼斯基(J.Wanniski)等则认为,贸易逆差不是由币值而是由储蓄和投资决定的,货币波动长期来看不会影响贸易差额[2]。

对于贸易逆差与经济增长持续并存的原因,不少学者进行了详细分析。波士顿学院经济学教授罗伯特·墨菲(Robert G. Murphy,1999)将贸易逆差称之为美国的朋友[3]。罗伯茨(2001)认为,美国的贸易逆差不会损害美国的利益,任何试图消除贸易逆差的政策都会弊大于利,更为重要的是,贸易差额是各种经济因素的结果而非原因[4]。

但是,从国民经济体系来看,巨额贸易逆差通常意味着巨额经常项目赤字。一国巨额的经常项目赤字如果没有巨额的资金流入,则必然出现不可持续性。因此,20世纪90年代以来,美国贸易逆差持续扩大,经济增长与低失业率并存,而且没有出现美元危机,是一个值得研究的问题。2002年以来,美国持续扩大的贸易逆差伴随美元贬值趋势出现,又不可避免地牵动世界经济神经,并对美国巨额贸易逆差的可持续性构成了挑战。本文拟就美国巨额贸易逆差与增长并存中的美元因素进行分析,并探讨其中存在的隐忧。

二、美国巨额贸易逆差中的美元因素

众所周知,国际金融领域汇率是影响贸易收支的重要因素,一国货币贬值往往有利于出口,不利于进口;反之,货币升值则有利于进口,不利于出口。因此,虽然学者们的研究中,美元因素没有被学者们纳入巨额贸易逆差的首要因素,不过,美元因素显然也不可忽视。

关于美元因素对贸易逆差的影响程度,存在两种不同分析方法。一种方法是从微观角度来分析,认为经常项目逆差等于一国贸易余额(出口与进口之差)加上来自国外的净要素支付。例如,美国2004年贸易逆差为6171亿美元,构成了当年经常项目逆差的绝大部分。由于进出口价格弹性对贸易收支有重要的决定作用,所以这种微观视角分析方法也被称为汇率的弹性分析法。美国政府和许多贸易保护主义者通常运用这种方法来分析美国经常赤字。经常赤字的表象是美国进口多、出口少。由于强势美元,其他国家汇率制度不合理(例如中国汇率长期低估且固定),使得美国出口商品的外币成本普遍上升,降低了美国商品的竞争力,从而起到抑制出口促进进口的作用,是推动贸易逆差扩大的重要因素之一。由此出发,美元需要贬值,于是美国20世纪80年代逼迫日元升值,现在又不断给人民币升值施加压力。

第二种方法是从宏观角度来分析,认为一国经常项目等于储蓄-投资的缺口。美国巨额贸易逆差,皆因美国储蓄率太低、投资率太高。例如2004年美国国民储蓄为16390亿美元,而国内投资为23070亿美元,国民储蓄不足以为国内的投资提供足够的资金,缺口6680亿美元需要通过国际借款来弥补。因此,当年经常赤字约为6680亿美元。

麦金农等经济学家运用这一方法来分析美国巨额赤字,把经常项目逆差的问题归咎于美国的不节俭。在这一思路之下,他们认为美元贬值不足以解决经常赤字,美国要求人民币升值没有道理,美国必须解决好自己的问题,特别是私人过度消费和政府庞大的财政赤字,才能解决美国严重的经常项目逆差问题[5]。

图1 1973-2004年美国年均汇率指数与贸易逆差

汇率指数系根据http://www.federalreserve.gov/releases/H10/Summary/indexb_m.txt所提供的月度数据,进行年度平均。贸易逆差数据系根据贸易数据系根据美国经济分析局htpp://www.bea.doc.gov/di/home/bop.htm整理。

图1显示了从1973年1月至2004年12月的美元汇率指数与年度商品和服务贸易逆差数据。从整体上来看,美元长期处于相对上升趋势。美元从1981年到1985年经历了一次大幅度升值,随后从1986年到1989年经历了一次较大贬值。考虑到时滞的影响,美元汇率指数的变动正好与20世纪80年代美国贸易逆差的变动相吻合[6]:1982年到1985年的美元升值导致了美国1983年到1987年的贸易逆差急剧扩大,而1986年到1989年的美元贬值又导致了美国1987年到1991年贸易逆差的缩小。费尔德斯坦曾经认为,在1984年美国的1078亿美元的贸易逆差中,因美元汇率而造成的差额高达550亿美元[7]。1998年到2000年贸易逆差扩大似乎又可以从美元汇率的变动上找到原因,其间美元实际有效汇率回到100并开始上涨,美元又重被高估。而这段时期,美国贸易逆差也持续上升。

强势美元对经常赤字还有另一重要影响,它使美元资产更具有吸引力,并与美国劳动生产率和经济繁荣形成良性互动,从而美元资产炙手可热,各国投资者纷纷抢购美国的证券、债券和房地产。客观上,外资的大批涌入抬高了美元资产的价格,使储蓄额进一步下降,投资额进一步上升,并带来每年高额的利息股息支付,于是贸易逆差与经常项目赤字进一步扩大。从主观上说,美国贸易逆差是强势美元政策所付出的代价。

但是,从经验分析来看,美元因素也难以很好地解释贸易逆差。例如,1992年和1994年美元没有明显的升值,甚至还是在被严重低估的情况下,贸易逆差却突然大规模增加。2002年3月份以来,美元持续贬值,至2004年底,美元相对于欧元贬值幅度已超过50%,但美国贸易逆差却依然持续扩大,由2002年的4180亿美元,扩大到2004年的约6171亿美元,增长了约47%。

鉴于当前美国贸易逆差太大,一些学者还建议通过美元贬值来缓冲当前的贸易逆差。有关贸易收支的计量经济学研究提出的“大拇指”原则表明,如果美元币值下降20%,就会使经常账户逆差占GDP的比重下降2%[2]。考虑到当前经常赤字占GDP的比重高达5.7%,若美国希望通过货币贬值来实现,则美元币值需要在此基础上继续贬值50%以上。这里且不说贬值是否真正能解决贸易逆差,单是从2002年以来美元贬值与持续扩大的贸易逆差这一现状来看,恐怕也是难以达到的目标。

爱华网

爱华网