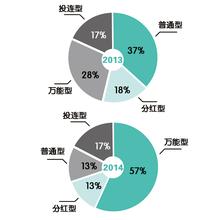

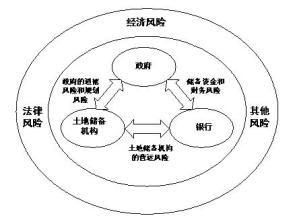

内容摘要:在融资工具中,企业债券在微观和宏观方面都有着独特的作用,而我国的实际情况是企业债券市场的发展相对滞后,本文从企业债券的需求和供给两个方面对该市场发展的制约因素进行了分析,并在分析的基础上从发行制度、机构投资者、税制等方面提出了改革建议。关键词:企业债券 融资工具 金融体系一、 企业债券 市场作为融资工具的重要性就企业的外部融资工具而言,基本的选择包括债务和股权两种融资方式。债务方式下又可以分为公开交易的债务(public traded debt)和非公开交易的债务(private debt),前者主要指企业债券,后者主要指银行贷款。企业债券作为一种金融工具,有着区别于股票和贷款的特色和作用,其独特性和重要意义应该从微观角度和宏观角度两个方面来共同认识。1.企业债券的微观意义对企业债券微观意义的认识,可以分别与股票以及银行贷款进行比较而得到。和股票相比较,债券具有综合的成本优势。首先,在税务方面,债券是税前列支的,而红利必须在税后发放;其次,股票筹资时,往往会由于逆向选择而降低其发行价格,关于信息不对称和逆向选择的成本,在迈耶斯和马吉夫(Myers and Majluf, 1984)的融资优序理论(Pecking Order Theory)中已经阐述得很清楚了;其三,股票融资会产生较高的上市成本,该成本包括承销费、上市费、信息披露费等。除了成本优势,发行债券还不会稀释股东的控制权,这一点也是优于股票的。而股票比债券优越的地方,主要是偿还性,即股票筹集的是长期资金,不需要偿还,这也是我国企业偏好股权融资的重要原因之一。同样是债务工具,如果将企业债券与银行贷款相比较,企业债券亦有其突出的优势。其一是流动性强,债券是可交易的,而贷款交易难度较大,尽管国外近年发展了贷款二级市场和信用衍生产品市场,但由于标的资产的非标准化和资产分割难度,都不能够从根本上解决贷款的交易问题;其二是低风险,投资者的分散性决定了债券的风险要低于贷款,由于债券的借款人面对着众多的投资者,所以,会将违约风险留给银行,并与银行协商延期偿付;其三是低成本,债券成本要低于贷款,债券属于直接融资,一般而言,筹资成本会低于属于间接融资的银行贷款,否则,借款人就不会发行债券了。2. 企业债券的宏观意义企业债券的宏观意义主要在于它在防范金融系统风险中的作用,与贷款相比,企业债券能够更好地防范和分散因不良资产而形成的金融风险。企业债券在宏观上的风险防范作用主要通过以下三个方面体现。第一,在债务资产形成过程中,债券的风险小于贷款。由于债务工具的评级、定价一般由相互独立的评级机构和投资银行完成,所以,定价的形成具有一定的公允性;另外,债券的定价还会受到市场的影响,投资者会利用发行时的认购和发行后的交易来影响债券的价格,投资者的参与使得债券的风险评估和定价还要受到市场的矫正。而贷款的风险认定和定价,都是在银行内部完成的,即在同一法人内部完成,尽管可能会有比较好的内控机制,但效果上肯定不如债券。第二,在债务资产交易过程中,债券优于贷款。债券是通过市场交易的,因而债券风险的释放是一个逐渐的、分散的过程。一方面,债券风险会随着交易的过程而逐渐释放,当企业财务状况恶化时,企业债券会通过价格逐渐地反映出来,而不至于突然爆发;另方面由于持有债券的投资者比较多,所以,债券风险的释放可以由很多个体分摊。而作为贷款,银行往往只能持有到终期,中途难以在出现风险时及时脱手或者与其他银行分担。贷款风险一般在到期时集中爆发,这样,银行往往会遇到集中的、突发的风险,尽管这个风险早就产生了。在出现风险后,银行还会有隐瞒的倾向,通过借新还旧或展期来粉饰报表,这样实际加重了风险。第三,在风险分散过程中,债券优于贷款。银行通过持有债券的方式来管理债权资产,有三个好处,其一,可以多元化分散风险,通过持有各种企业债券,相当于参加很多银团贷款,可以有效地分散风险;其二,可以方便地管理债权资产组合,及时根据行业、国别等因素而调整期债权组合,以符合银行的风险资产配置目标;其三,有利于信用衍生产品的产生和发展,银行利用信用衍生产品,可以更方便地管理信用风险。第四,在债务风险爆发时,债券优于贷款。债权人在选择违约顺序时,会先考虑银行贷款,因为银行贷款是非公开交易的,违约时仅对银行一家违约,影响较小,而且,与单个银行的谈判会比较容易。债权人一般不会选择对债券持有人违约,一方面是谈判难度所致,另方面,如果选择对债券违约,信息扩散后,银行为保护自身利益必然会利用交叉违约条款要求债务人提前还款,从而使债务人雪上加霜。日本、韩国以及东南亚国家的金融体系基本是以银行为中心,这种体系在1998年东南亚及融危机中暴露了很大的问题,而中国银行业的呆坏帐问题也很严重,其中一个重要原因在于金融市场、尤其是债券市场的不发达。在公司治理不完善、监管机制不健全时,采用有外部约束的债务融资合约,要优于缺少外部约束的股票融资合约;而同样是债务融资合约,可市场化交易的债券又优于不可交易的贷款。二、 我国企业债券市场的发展瓶颈我国企业债券市场的发展相对滞后。在西方成熟的资本市场中,企业债券和股票的规模大致为10:1(以美国为例,美国的公司2001年新发债券1万多亿美元,而股票融资为1350亿美元),而我国的现状正好倒置,是1:10,2001年我国股票发行量1400多亿元,而企业债券融资仅144亿元。 根据《中国证券期货年鉴(2001)》第11页、第15页数据画图。由图1可见,1995年以前,企业债券的发行量基本与股票相当,有些年份还超过股票发行量,1996年开始,就逐渐落后于股票融资额,并且差距越来越大。从绝对数看,企业债券的发行量一直处于较低水平,并且从1995年开始逐年降低。1995年以前,由于股票发行的规模控制较严,企业上市的难度较大,而同期银行资金偏紧,贷款融资也具有相当难度。所以,在这一阶段,企业债券具有一定吸引力。1995年之后,股票发行的规模控制渐减,上市难度降低,而另方面,银行资金开始宽裕,贷款难度降低,在此情况下,企业债券需求就被股票和贷款分流了。为什么理论上企业债券相对于股票和贷款具有一些明显的优势,而实践中,我国的企业债券却发展缓慢?制约企业债券发展的瓶颈是什么呢?笔者认为,以下四个方面是制约企业债券发展的主要因素,而其中最关键的原因是,在现行制度下,企业债券没有形成良好的吸引力,企业没有对企业债券形成良好的需求。(一)需求方面:与股票、贷款相比,企业对债券需求不足1.企业债券与股票的比较在我国目前的金融环境下,企业对股票有着强烈的偏好,其原因主要在两个方面。一方面,股票融资没有还款约束,上市公司在股本损失时,并无明显压力,即使破产,也只承担有限责任,而在分红方面尚未形成良性机制,公司外部对分红也难以构成压力,股票融资就更显得没有成本了。另一方面的原因是由于国有股、法人股在现阶段尚不能流通,其定价基本是基于净资产值,而流通股定价则受到市盈率、盈利水平、发展预期、流通规模等因素的影响,在此基础上形成了流通股与非流通股的差价。公司新发股票,对于流通股而言,会稀释股价,但是对于非流通股则非但不会降低股价,相反还可以从发行溢价中获得净资产增值,从而提高所持股份价值。新发股票除去对股价的影响,还会影响到控股权,但是由于控股股东普遍通过非流通股控股,所以控股权的丧失以及外部兼并的压力就基本上不构成发行股票的约束。在这样的情况之下,企业对股票融资必然存在偏好。另外,一级市场上基本还是供不应求,数千亿的认购资金的存在保证了股票一般都能以较好的发行价售出,这就更加助长了企业的股票偏好。所以,在股票和企业债券的选择中,企业无疑会选择股票。2.企业债券与贷款的比较与贷款相比,债券的利率优势未能得到体现。就投资者而言,希望企业债券能够提供高于国债的收益,但是,现行的两条法律规定限制了企业债券与国债的利差。其一,按照1993年颁布的《企业债券管理条例》第十八条规定:“企业债券的利率不得高于银行相同期限居民储蓄定期存款利率的百分之四十”。其二,按我国《个人所得税征收条例》规定,企业债券利息收入还需征收20%的所得税,而国债利息是免税的。在40%上限和国债免税的双重作用下,企业债券难以形成与国债的竞争。以三年期债券为例。三年期存款利率为2.52%,税后利率是2.016%,债券若按40%的上限浮动为3.582%,税后利率是2. 822%,对于投资者而言,与同期存款的税后利差只有0.6%的,同时考虑到国债利率一般高于银行同期存款利率,所以,对于投资者而言,实际在利率上的吸引力就更弱了。40%的上限规定在名义利率水平不同时的影响是不同的,在名义利率较高的情况下,可以产生与存款利率较大的利差,而在目前利率水平较低的情况下,利差就只能很小了。而当时制定40%浮动上限时,恰是利率较高阶段。从企业角度看,发行企业债券与银行贷款相比,也并未节约多少成本。除利息成本以外,企业还要承担承销费、信用评估费、担保费、上市费等,上市以后还有交易所费、信息披露费等,总体费用并不低。其中最大的费用是承销费。按1998年《企业债券发行与转让管理办法》的规定,承销人的承销佣金以发行债券总面额为基数,按超额累退费率计收,包销方式下,费率从0.8%~3%,代销方式下,费率从0.5%~2%。这样的承消费率水平,在目前市场利率较低的情况下,是相对较高的。另方面,企业发债并无灵活性,所需资金必须一次发行,这样必然会引起资金的闲置,从而增大企业的成本。相比较而言,银行贷款可以在总的信贷额度下随用随借,不致引起资金闲置,还可以通过借入短期贷款循环使用而起到长期贷款作用,这些都实际降低了银行贷款的成本。所以,从企业来说,发债的积极性并不高。3. 发行制度的约束我国于1998年12月颁布了《证券法》,引入了“核准制”概念,适用于股票发行制度,并于次年7月1日起正式实施,但是,债券的发行仍适用审批制。现行的债券发行制度是建立在1993年《企业债券管理条例》和1994年《公司法》基础上的审批制,发行人必须经过由计委和人民银行双重机构的双重审核,即配额审核和发行审核。在该项制度下,发行环节增加、效率降低、成本上升,难以应付企业灵活的资金需求。同样是负债,企业宁可选择与银行谈判,在银行贷款难以解决的情况下,才会考虑发债。发行制度的约束,造成了几方面的后果:其一,延长了申请周期,往往使企业错失商业机会;其二,缺少灵活性,引起企业资金闲置进而增大财务成本;其三,可能产生逆向选择,企业只有在与银行谈判不成时,才会考虑发债,可能会增加债券的风险。(二)供给方面:企业债券呼唤商业银行1997年上半年,为了防止银行资金流入股市,根据国务院的统一部署,商业银行全部退出沪、深交易所市场。1997年6月,银行间债券市场启动,商业银行只能在银行间债券市场交易,银行间债券市场的交易品种主要是国债和金融债,而企业债券仅在沪、深交易所市场交易,因此,商业银行因不能进入沪、深交易所市场而不能进行企业债券的交易。在《商业银行法》中,仅规定商业银行可以“代理发行、代理兑付、承销政府债券”和“买卖政府债券”(《商业银行法》第三条),对企业债券未有明确定位。将商业银行引入企业债券市场,既是企业债券市场发展的需要,也是商业银行自身发展的要求。从企业债券市场发展的角度看,需要资金雄厚的、稳健的机构投资者,商业银行无疑是最合适的。从债券的特点看,价格和利率的变动范围都比较小,只适合于拥有大规模资金的机构投资者,只有资金实力雄厚的机构投资者才会对微小的价格变动或者利率变动敏感。如果仅以小额资金参与,盈利或亏损的绝对数量都会很小,因而小额投资者对债券是不敏感的。举例而言,0.5%的利率变动对于1万元资金而言,只是变动50元,但是对1亿元资金则是变动了50万元。再从商业银行发展的角度看,企业债券是最适合商业银行的投资产品,应该成为商业银行重要的资金运用渠道之一。从收益性和风险的关系看,与股票相比,企业债券的风险是有限的,而且债券价格变动相对稳定,而同时,其收益又高于国债;从流动性出发,企业债券应该是贷款的良好替代品,既保证了收益,又可以交易,还能够方便地进行组合管理,对提高商业银行的资产质量以及优化资产负债管理都有重要的意义。从债券市场的现状看,商业银行是是国债、金融债的最大投资者,同样地,它也应该成为企业债券的最主要的投资者。以中国工商银行为例,工行目前是银行间债券市场中最大、最稳定的机构投资者。在银行间债券市场的发行总量2.5万亿元中,工行占了5000亿元;截至2002年11月底,工行持有的债券余额占银行总资产的近20%。同时,工行也是债券市场最大的销售商,在10年间,承担了近5000亿元的发行、代理和兑付的业务,市场份额占到35% 。三、 我国企业债券市场的发展对策我国企业债券市场的改革,应该是一个全方位、多层次的改革,笔者认为根据上述分析,有以下四点值得政策制定者考虑。1. 发行制度的改革第一,审批制度的改革审批制度的改革目标应该有三个方面,即改审批制为核准制,改多头审批为一家核准,改一次发行为“储架” 发行 。关于核准制和“储架”发行的必要性,前文已有论述,在此不赘述了。另一个关键的问题是,应该集中到哪一个机构来负责企业债券的核准和监管?是证监会还是人民银行?笔者认为,应该由证监会来负责。原因主要出于两方面考虑:其一,企业债券的核准和监管主要针对企业,证监会一直从事企业审核方面的工作,较有经验,而且业已形成一套比较成熟的核准制度。人民银行在监管方面的主要对象是以银行为主的金融机构,在企业审核方面经验不多;其二,企业债券是与资本市场相联系的,而人行负责货币市场和货币政策,所以企业债券归口于证监会比较合适。按照国际惯例,企业债券的发行一般也是由证监会负责的,比如美国。第二, 商业银行参与承销。在一级市场方面,企业债券主要由证券公司承销,商业银行始终不能参与承销。为了活跃发行市场和增强竞争,应该考虑引入商业银行,允许商业银行参与企业债券的承销。企业债券的主要风险来自信用风险,商业银行对信用风险的了解应当比证券公司更深入,所以商业银行可能做出比证券公司更合理的定价和发行方案。另外,商业银行的介入,对于降低承销费用也是有好处的。第三, 取消利率限制和降低承销手续费。目前我国的利率一直处于低位,在40%浮动上限的限制下,企业债券利率的变动空间就很小,很难给出对投资者有吸引力的利率。而另一方面,在现行利率条件下,企业债券的利率即使浮动到顶,仍低于同期贷款利率,也就是说还有上浮空间。还是以三年期债券为例,债券若按40%的上限浮动为3.582%,即使加上1%的承销手续费,还比同期银行贷款利率5.49%低近1个百分点,也就是说,在现行利率体系下,企业即使将利率向上浮动超过40%,相比较同期贷款利率还是要低一些,企业完全有承受能力突破利率浮动上限。在承销手续费方面,由于目前我国利率水平较低,0.8%~3%的包销费率和0.5%~2%的代销费率,从绝对数值来说,还是不低的。所以对于承销手续费,可以取消现行的指导范围,通过引入竞争机制而使其降低。另方面,随着企业债券市场发行的增加和规模的扩大,承销手续费也必然会适当降低的。2. 机构投资者的扩大和优化为扩大和优化企业债券市场中的机构投资者,首先必须将商业银行引入企业债券市场。现有的交易制度下,有两种方式可以引入商业银行,一种是允许商业银行进入交易所系统交易企业债券,另一种是在银行间债券市场增加企业债券的交易。第一种方式下,可能出现的问题是银行资金流入股市,但笔者认为,银行资金进入交易所并不意味着进入股市,可以通过限制银行买卖股票而达到限制其资金进入股市,这在现有的监管制度下是不难达到的。而笔者较倾向于第二种方式,因为根据实践经验,场内市场并不适合于大规模的债券买卖,这也是目前债券交易主要在场外交易的主要原因。场外交易以相互报价为基础,对价格扰动小,更适合价格变动小而成交量大的债券交易,而且这也是国际惯例。第二种方式下的一个可能的问题是一般投资者如何购买企业债券的问题。近期银行间债券市场已对法人开放 ,而个人投资者也完全可以通过委托银行或者证券公司在银行间债券市场进行企业债券的买卖,完全类似于股票委托。在机构投资者方面,还应该考虑逐步对境外机构投资者开放。近期,我国开始实行QFII制度,允许合格境外机构投资者投资境内股票,同样地,也可以考虑引入合格境外机构投资者进行企业债券投资。可以考虑分两个步骤,首先可以先对已批准的境外机构投资者开放企业债券,这是因为它们在进行人民币股票投资时也需要利用债券做组合,第二步就可以在成熟的基础上进一步引入其他的境外机构投资者。境外机构投资者的引入,有利于企业债券市场与国际接轨,并倡导正确的投资理念。3. 税收方面的改革对企业债券的利息所得征收所得税,是合理的,企业债券没有必要享有国债的免税待遇。但是,为了吸引机构投资者购买企业债券,可以在征收方式上酌情改革,也就是说可以考虑改革企业债券利息所得税现行的预扣方式。笔者建议将企业债券的利息所得与其他所得合并计算,一并缴纳所得税。在这种方式下,企业债券利息就可以冲抵机构的亏损,有利于提高机构持有企业债券的积极性。4. 鼓励创新和灵活性

在国外,企业债券是金融创新最多、最灵活的一种金融工具,但是这种创新和灵活性在我国还没有得到充分体现,这也是制约企业债券市场发展的原因之一。目前市场上的企业债券条款几乎千篇一律,利率条件基本都是固定利率,支付方式也类似。在债券创新方面,可以逐渐增加浮动利率债券、引入带有红利分享性质的企业债券等。另外,还可以根据国内市场的需求开发MBO(管理层收购)债券以替代不规范的私募融资方式等等。由于金融创新不是本文的目的所在,所以在此就不详述了。参考文献:1.Myers,S.C.,Majluf,N.S.,1984.Corporate. Financing and investment decisions when firms have information investors do not have. Journal of Financial Economics 13,187 –221.2.《中国证券期货年鉴(2001)》,中国年鉴出版社,2001年3.王玉霞:“对发展我国企业债券市场的思考”,《投资研究》,2002年第11期4.福兰克林·艾伦,道格拉斯·盖尔:《比较金融系统》,中国人民大学出版社,2002年6月第1版。Title: The Restricting Factors of the Enterprise Bond Market in China and the Reform SuggestionsAbstract: Enterprise bond is a useful financial instrument with its unique functions both at the micro level and macro level. The enterprise bond market in China is rather lagged and needs further development. This paper analyses the restricting factors from both demand side and supply side. Upon the analysis, the paper suggests that reforms should be taken to the issuing system, institutional investor and tax system.Key Words: Enterprise Bond Financial Instrument Financial System

爱华网

爱华网