一、美日风险资本市场效率的评价

表1 美国与日本风险资本市场效率比较

注:括号中的数字代表数据的年及月份。

数据来源:

1)www.nvca.org

2)VentureOne, “1998 Investment Highlights,” www.v1.com; National Venture Capital Association, “1997 Annual Report,” pp. 54-55

3)Yasushi Hamao& Frank Packer, Institutional Affiliation and the Role of Venture Capital: Evidence from Initial Public Offerings in Japan, Sep.1999

从上述由零零星星的数据资料所汇集起来的比较表中,我们可以对两国风险资本市场的效率形成比较直观的印象,日本风险资本市场在动员、配置和循环效率上都明显低于美国风险资本市场。

二、美日风险资本市场效率差异的原因分析

1. 日本风险企业的生态位我们阐述了风险资本市场的生成与演进的根本动因是风险企业生态位的改善,风险企业生态位的改善将资本市场由均衡推向非均衡从而引发制度创新的需求,并且是风险资本市场利润的最终来源。在分析日本风险资本市场生成与演进过程之前,先让我们来考察一下日本风险企业的生态位。

日本企业的系列化体系(keiretsu system)鼓励大企业集团在产业中起主导作用,从而阻碍了风险企业的创生。与美国创生活跃的中小企业相比,日本的中小企业长期依附于大企业,独立性不强。大企业主要采取“系列化”的形式将与自己相关的小企业纳入自己的生产经营体系,以大企业为塔尖,众多小企业为塔座的“锥型”小企业集群非常典型。在该集群中大企业处于整个企业集群的支配地位,小企业集群处于外围或下属,主要为“核心企业”进行特定的专业化加工,或根据要求提供专业化产品,或进行限制性销售(仇保兴,1999,P77)。日本企业的研究开发,在企业组织关系上表现出一种“集中型”的特征。也就是研究开发和技术创新的职能集中于母公司,特别是与新产品开发相关的技术活动,子公司接收来自于母公司的技术扶持和转移,研究开发活动就相应较少。

70年代中期以后,微电子技术革命成果使设备的通用度大大提高,从而使小企业也能独立进行新产品的开发,日本东京都的小企业集群中大量涌现出“产品开发型企业”,使小企业集群开始独立化发展。进入80年代后,在产业结构大变化的形势下,承包比率下降。此后母企业与承包企业的金字塔型分工结构开始向比较自由的、比较开放的、专属性淡薄的网络型结构转化,中小企业开始逐渐摆脱长期以来的从属地位,独立性得到了进一步增强。

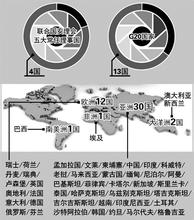

虽然日本风险企业的生态位在过去的20多年中有了一定的改善,但是,长期以来,日本的大公司集团相互持股形成紧密的利益共同体,在这种背景下,大企业一般通过先发制人的方式使自己处于竞争优势,独立的新兴中小企业缺乏与现有企业网络的联系、缺乏上下游的合作伙伴以及合适人才(终身雇佣制和年功序列制使人们离开大企业去独立创业的机会成本很高,日本的劳动力市场流动性很差),因而很难迅速扩张。这也表现在日本企业的创生活跃程度要比美国低得多(见下表)。

表2 美日两国企业创生的活跃程度比较

数据来源:GLOBALE ENTREPRENEURSHIP MONITOR , 1999.

2. 日本风险资本市场的生成

日本的风险资本市场发展历史迄今仅有29年。日本经过60年代末的高速增长期,金融机构积累了大量的资金储备,开始寻找新的投资机会。他们效仿美国的经验,开始了风险投资的尝试。1972年左右,8家风险投资公司代表了日本最初的风险投资市场,其中包括KED(Kyoto Enterprise Development)、NED(Nippon Enterprise Development)和JAFCO(Japan Associated Finance Company)。这些风险投资公司都属于大型金融机构,如大银行和证券公司,组建风险投资公司则是母公司多元化经营计划(persification plan)中的一部分,更多的是为了培养未来的客户资源,这些风险投资机构的管理人员都来自银行和证券界,缺乏风险投资经验,不能提供风险企业急需的增值服务。这次热潮持续时间很短,起初的几家风险投资公司减少了风险投资额度,转向更安全的投资品种,如租赁和消费信贷。整个70年代,风险投资机构的数量没有任何增加。许多风险企业没有丝毫进展,大部分的风险投资公司负债累累(这也与1973年和1979年的石油危机使中小型高技术企业经营环境恶化有一定的关系)。

从日本的第一次风险投资热潮中,我们可以看到,拥有富余资本的银行、证券公司在推动风险资本市场生成的过程中扮演着初级行动团体的角色。事实上,风险企业的生态位在当时并没有得到显著的改善。然而,正如我们在第4章中分析的关于风险资本市场的社会知识的传播所带来的影响那样,推动日本风险资本市场生成的初级行动团体对社会知识的接受替代了对成长型中小企业生态位的观察,从而造成他们对“外部收益”的判断产生了高于实际水平的预期,并且在这种预期的激励下推动资本市场的制度变迁。当过高的预期由于风险企业的实际生态位(加上石油危机造成的负面影响)以及初级行动团体有限的投资能力(金融背景多于产业背景)而无法实现时,最初的风险投资机构就开始偏离预先设定的目标,基本上又回到了传统资本市场的经营范围。

然而,由于制度变迁存在的路径依赖性,日本风险投资机构的最初模式对日本风险资本市场20多年的演进产生了巨大的影响。80年代,日本的风险投资机构发展到100余家,而75-80%仍附属于金融机构,而且其投资策略非常保守,51%的资金用于提供贷款,剩余的资金则投资于至少实现盈亏平衡的企业。

3. 受制于外部环境的演进与美国风险资本市场在自然状态生成并展开了充分演进不同的是,日本是尝试在以银行为中心的资本市场中移植风险资本市场的典型国家。当风险资本市场的演进有与之匹配的外部环境支持时,市场的体系结构在自然发展过程中逐步走向完善的进程比较充分地反映了市场自组织功能日益强化的趋势。相反,当缺乏必要的外部环境支撑,市场的自组织功能可能得不到充分发挥。

首先,日本风险企业的生态环境阻碍了风险企业生态位的改善,风险资本市场缺乏最根本的演进动力。其次,风险资本市场在日本受其制度框架的制约,日本法律环境、规则和社会环境使以银行为中心的治理(bank-centered monitoring)成为主流的同时,却阻碍了风险资本市场的发展(Curtis J. Milhaupt, 1997)。

日本以银行为中心的资本市场中,长期实行主银行体制。主银行是指与企业有业务往来的银行中,有着长期持续关系的占最大比例的银行。除与企业的一般业务往来之外,主银行常常还持有企业股票、派遣董事、决算综合交易。在主银行制下,银行与企业、企业与企业之间经常相互持股,股票市场的流动性不高。而且,企业相互持股是防止企业被收购的一道重要屏障。传统资本市场与风险资本市场之间缺乏顺畅的衔接,从而影响风险资本的循环效率。

美国的体制是以制度为基础的,其中事前的规则在决定事后的结果方面发挥了相对重要的作用,他们诉诸于明晰的契约和其它法律体系。而日本的体制则是关系型的,着重长期关系,在裙带交易网络(Close-knit transacting networks)中,明晰的契约和具有法律效力的条款的事前约定显得不那么重要,双方封闭式的相互谈判使得一定程度的事后弹性成为可能。对于契约关系的不习惯甚至反感,使得在美国风险投资行之有效的办法难以在日本运作。日本风险投资机构与风险企业达成的投资关系通常以简单的管理咨询协议的形式出现,不包括美国风险投资契约中详尽的激励和约束条款。事实上,在主银行制下,这种简单的管理咨询协议的有效执行有赖于主银行对被投资企业经营活动的监控优势,然而,当其移用到对风险企业的投资中来,情形就变得不同了。日本《反垄断法》不许风险投资公司向所投资的创业企业委派董事,日本的风险投资机构很少积极参与风险企业的管理,因而简单管理咨询协议将带来很高的事后交易费用。

与有组织的风险资本市场类似的,日本的创业板市场的形成也源自对美国经验的学习和借鉴。1981年日本派遣调查小组赴美国NASDAQ市场考察,回国后提出一份临时报告《增强股票市场功能的措施:关于中小企业股票融资的可行性》,建议重振日本的OTC市场。1983年6月,证券与交易委员会决定重振OTC市场,把它建设成为中小企业融资和为投资者创造投资机会的市场。开始实施新的柜台交易制度,放宽在OTC市场上股票的发行和交易的限制。1991年10月,日本效仿美国NASDAQ市场建立了日本自动报价系统JASDAQ,促进OTC市场的交易效率。然而,日本的OTC市场虽然降低了上市标准,但是对于成长期的风险企业来说仍是高不可及的。

由于缺乏相匹配的外部环境,日本的风险资本市场自80年代以来演进缓慢,尚未形成完整的市场体系,缺乏非正式的风险资本市场。有组织的风险资本市场中,专业化分工水平很低,大部分的风险投资机构集中在上市前期的投资。有限的市场范围使得市场交易组织非常单一。创业板过高的上市标准也妨碍了有组织的风险资本市场与创业板市场的衔接。

在风险资本市场的自组织行为不能广泛产生的情况下,90年代后期,日本风险资本市场的演进过程中突出的特点是政府的广泛参与。1995年以来,政府(包括国际贸工部和地方政府)发起设立政府风险投资机构,国际贸工部还通过其下属的风险企业中心(Venture Enterprise Center)扩大对风险企业的支持,帮助每个县建立一个风险投资机构。日本商业条例(Commercial Code)所作的修改使得公司更容易实施股票期权,这对促进日本风险资本市场以及鼓励创业尤其有益(在美国,股票期权不仅是管理报酬的重要方面,而且是促进风险资本市场一揽子法律和结构激励的重要组成部分)。日本的国际贸工部还允许风险企业可用专利作抵押获得日本开发银行的低息贷款、为创业者和日本的风险投资管理人员提供资助去国外接受相关的培训。

此外,日本政府还出台了一系列政策以改善风险资本市场的外部环境。1996年,日本政府取消了对养老金投资于风险投资基金的限制,增强了风险资本市场的开放性,机构投资者得以进入风险资本市场,从而促进了独立风险投资机构的兴起,当年即有45余家风险投资机构创立,而且大部分是独立型风险投资机构。1998年,日本通过了风险投资的有限合伙制法案,第一个有限合伙制得以建立(此前,日本独立风险投资机构的主流形式是普通合伙制)。这些独立型风险投资机构开始投资于处于早期的风险企业,并且在风险资本市场中扮演越来越重要的角色。而附属型风险投资机构也开始对投资管理的形式进行改革,提高投资效率,以应付来自独立风险投资机构的竞争,我们可以看到,风险资本市场局部的自组织行为开始发生。

相应的,日本创业板市场也在进一步的演进中逐步降低上市门槛,1995年7月,日本新设立柜台注册品牌的特则制度,用于为有发展前景且急需资金的企业创造投资机会。随后几年中,陆续进行了后续改革,重新审查放宽了店头市场的登记标准。1999年11月11日,东京证券交易所又成立了高增长新兴股票市场MOTHERS(Market of the high-growth and emerging stocks),新市场强调财务透明度,容许债务超过本身资产和开业不足一年的公司加入这个市场,上市要求是当地股市最低的一个。2000年6月19日,NASDAQ在日本第二大证券交易所大阪OSAKA开设NASDAQ日本市场。其中一个是“增长企业板块”,其上市条件较为宽松,主要以创业不久的风险企业为对象。

可以预见,随着外部环境的改善,日本风险资本市场的演进将逐渐体现自组织的特征,这种演进又将反作用于风险企业的生态环境,使得风险企业的生态位得以提高,两者形成良性互动。风险资本市场的效率也将在演进中得到提高。但是,由于外部环境的改善不是一蹴而就的,比如文化环境的改变需要很长的一个过程,因此,日本和美国风险资本市场的效率差异还将长期存在。

爱华网

爱华网