外资率先出逃再唱空 汇金增持入场被套 6月28日,疲弱的A股市场再次低开,盘中反复震荡,直到下午14∶20分,在银行等大盘股的绝地反击下快速拉高。当日下午,证监会在新闻通报会上表示:近4日A股开户数比上半年多了2万户,有迹象表明资金正潜入抄底。 但此前的大跌已经让A股两天盘中最大市值缩水近3万亿元!“钱荒”似乎把A股市场推向了恐怖的深渊。 6月24日早间,在外盘表现稳健的背景下,A股市场直线暴跌。民生银行、万科A、中国石油、中国平安、中信证券……超级权重股集体大跌,民生银行率先被封死在跌停位置,之后更引发一轮恐慌性杀跌,当日A股总市值蒸发1.3万亿元。次日,上证指数盘中再度狂泻114点。 耐人寻味的是,五六月间外资机构大肆唱空中国经济以及中资银行,早已在香港市场大量抛空以民生银行为代表的中资股票。 汇率走低,热钱流出,股市暴跌。外资罕见的唱空、同步做空,境外投行又一次“先知先觉”跑赢了中资机构。 外资提前撤离 边做空边唱空 社保基金的操作策略与境外机构步调基本一致。 外资做空、大肆唱空,境外投行又一次“先知先觉”跑赢了绝大多数中资机构。

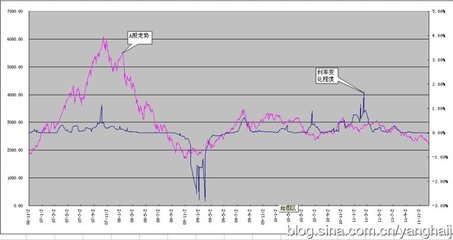

A股大跌,早有预兆。外资撤离,耐人寻味。5月最后一个交易日,摩根大通在香港联交所减持民生银行1854万股,占其持股比例的0.11%,每股售价9.54港元,套现1.77亿港元。民生银行股票在沪、港两地同步走软,民生银行A股甚至一度连跌8个交易日。 摩根大通率先发表报告建议减持中国股票后,高盛等多家著名投行随后跟进发布看空A股言论。无独有偶,在摩根大通之前,著名投行高盛已于5月20日全部清空工商银行H股;同期,美资沃德尔金融也大手笔减持民生银行。 面对境外机构的集体做空,6月8日,银监会副主席阎庆民公开“打气”称,高盛清空所持工商银行为代表的外资机构对中资银行减持潮,原因在于外资机构的资本充足率压力,和中资银行自身的情况没有关系。 高层的表态并没能拯救悬崖边缘的中资银行。端午假期结束后,民生银行、兴业银行、招商银行为代表的中资行股价突然加速下泻。在银行板块拖累下,A股加速下跌,市场人士将其形容为“端午劫”。 6月17日晚间,银行系四大金刚工农中建同时发布“增持”公告,宣布控股股东汇金公司已于6月13日进行了增持。 根据公告,汇金公司13日分别增持了工、农、中、建1932.14万股、4293.49万股、1846.59万股和2449.04万股A股股份。同时汇金还增持了新华保险、光大银行两家金融机构,合计耗资约5亿元。 令人倍感意外的是,汇金增持如同泥牛入海。在外资又一轮的唱空声音中,A股市场在银行股带动下,上演了悬崖跳水的恐怖一幕。 6月19日李克强总理主持召开国务院常务会议,会议提出要优化金融资源配置,用好增量、盘活存量,更有力的支持经济转型升级。这也是一个月内,李克强总理第三次强调存量资金问题。 6月20日,A股市场迅速做出反应。同花顺银行板块指数单日暴跌138点,跌幅达到3.86%。当日上证综合指数下跌2.7%,跌幅远低于银行指数。 外资投行随之又大肆唱空做出呼应。6月23日,巴克莱最新研报在网络疯狂流传。“尽管外界预期央行可能会出手稳定近期的银行间利率,但看上去央行并不打算这么做,因此短期利率很可能会在后续的一段时间内继续保持高位,而这很可能将导致一部分小型金融机构违约。一部分中小型银行的资产规模迅速增加,在同业业务上表现激进,这可能会面临更大风险。” 巴克莱重点提到了一些中等规模的银行,比如民生银行和兴业银行,在利用信用风险资产的买入返售和卖出回购打擦边球。 6月24日午后,民生银行率先跌停,兴业银行在随后10分钟之内,也被巨量抛单压死在跌停位置。A股权重股板块全线暴跌,随着恐慌性情绪蔓延,港股市场亦大幅下挫超过400点。 高盛跟进发布报告称,“银行间拆借市场近期出现的资金荒发出了一个强烈的信号,即年初信贷高速增长的势头将不会持续。由于人民币快速升值,固定资本投资今年迄今已经收缩了100个基点,我们预计未来几个月将继续收紧30至40个基点。” 与绝大多数中资金融机构持续性唱多形成鲜明对比的是,社保基金的操作策略与境外机构步调则基本一致。 在今年一季度社保基金大力度减持中国银行,虽然五六月间并没有传出社保基金减持银行的消息,但是根据香港联交所公告数据,5月7日社保基金以每股18.211港元减持中信证券29.5万股。目前中信证券H股股价已经回落至每股13港元附近。 与以往外资投行玩弄“明唱空、暗抄底”的策略不同的是,本轮银行间市场的剧烈动荡过程中,外资投行变成了“真唱空、真跑路”。 在今年的博鳌论坛上,全球最大空头基金公司尼克斯联合基金总裁吉姆·查诺斯,声称“中国金融危机”即将爆发。房地产泡沫、影子银行、政府债务将成为直接诱因。 国际评级机构惠誉穆迪下调中国主权信用评级。三大国际评级机构,或警示中国经济存在风险,或下调长期本币发行人违约评级,以及调低主权信用评级展望。 实际上今年前4个月,大量国际热钱也曾涌入中国。据统计,前4个月,我国新增外汇占款达1.5万亿元,平均月增3750亿元。其中,4月份新增外汇占款2943.5亿元,3月份新增2363亿元,2月份新增2954.3亿元,1月份的新增量更是高达6836.6亿元。 吸引热钱持续流入中国的原因,一方面是因为美国持续货币量化宽松政策,大量印钞造成货币泛滥;另一方面,一季度加速升值的人民币汇率,也是吸引热钱入境套利的直接因素。 5月随着美国QE政策的结束,引发了全球金融市场巨震,日元、英镑、欧元汇率大幅波动,股市猛烈跳水。 随着热钱向美国本土回流,美元兑全世界主要货币大幅升值,人民币究竟能坚挺多久,是影响境内热钱流向的最重要因素。 建行总行行长办公室高级经理赵庆明认为,“日元已经率先加入了贬值竞赛,对于刺激日本出口产品竞争力的提高还是非常明显的。如果中国要实行贬值,对我们的出口还是有好处的,但是资本的大量流出不可避免。” “热钱正在从新兴经济体快速抽离,对股市的副作用最为明显。”ECN Trade首席分析师戚威分析认为,A股市场的暴跌并非偶然,日本、韩国、澳大利亚、泰国、印度股市接连大跌,热钱正在加速回流美国。内地楼市收紧,股市持续低迷,最受热钱青睐的各种理财产品、信托产品又遭遇严查,热钱从年初的持续性流入变为逆向流出。 上海财经大学现代金融研究中心副主任奚君羊分析认为,境外热钱流入境内主要目的是套取汇率差价,人民币升值的背景下,大量热钱投资于理财产品、信托产品。本次钱荒爆发之后,虽然短期理财产品收益走高,但中长期产品却面临较大不确定性,热钱是否会继续投入值得怀疑。 美元兑人民币,自5月27日触底6.121起出现显著回升;6月24日,也就是A股市场暴跌当日,美元单日暴涨0.2%,这也是年内美元兑人民币的最大单日升幅。与此同时,在人民币离岸市场,人民币贬值预期再加大。 汇率走低,热钱流出,股市暴跌。外资做空、大肆唱空,境外投行又一次“先知先觉”跑赢了绝大多数中资机构。美国QE政策终结引发的多米诺连锁效应,逐步通过“钱荒”这一根导火索传递到各个资本市场。

爱华网

爱华网