传统的“美国体系”一向主张:政府应该促进科技进步的长期投资,资助基础产业的大规模发展,开发新的产业部门,同时通过“保护主义”政策来培育国内生产。因此,政府在整个经济发展中积极干预,以保证长期的生产性投资,控制投机和浪费,并且限制“市场力量”自发趋向短期利润而损害公众长期利益。(乔纳森·特尼鲍姆)但是,约翰逊及其以后的美国政府彻底放弃了传统的工业经济型的“美国体系”,开始倡导所谓“消费社会”或者“后工业化社会”。特别是在英国贵族伯特兰·罗素的影响下,金融垄断寡头开始控制美国。20世纪40年代以来,美国国际金融战略经历了一个漫长的演变过程。

1、40年代:美国垄断资本操纵国际货币基金谋求全球利益

国际货币基金组织和世界银行是1944年商讨二战后的世界货币体系和经济重建问题的44国布雷顿森林会议根据美英政府的倡议成立的,目的是避免二战后出现大萧条时期贸易和金融的混乱局面,为战后艰巨的经济复兴和世界贸易的发展奠定稳固的货币金融基础。

二战结束之后,美国出于冷战的政治和军事考虑,迫切需要扶持西欧、日本、台湾及南韩的经济发展,以显示资本主义社会经济制度的优越性,共同对抗以前苏联为首的社会主义阵营。因此,这一时期国际货币基金组织的经济政策方针,服从于美国的全球政治战略利益的需要。从二战结束直至七十年代,国际货币基金组织一直推行固定货币汇率制度,各国确定其货币对黄金或美元的固定比价,美国以强大的黄金储备和物质生产支撑美元,倘若某个国家出现国际收支的不平衡,国际货币基金就提供必要的美元信贷援助,帮助该国调整政策,恢复国际收支平衡。这一国际货币制度减少了汇率变动的风险,推动了国际贸易和长期投资的发展。冷战时期,国际货币基金组织对各国持宽松态度,允许各国自主制订符合具体国情的经济政策,如许多西欧国家长期实行的外汇管制和货币非自由兑换政策,日本、台湾和南韩长期推行的保护民族工业和推动新兴产业的发展的政策。

2、60年代末,以建立经济依赖关系影响世界经济走向

60年代末,美国的国际政治战略出现了重大转变,美国许多国际战略家们认为,核军备竞赛和越南战争代价太大,在综合国力相对衰落的条件下,美国必须利用新的战略来实现其支配世界的政治经济目标。美国国际战略专家提出的新战略包括意识形态、政治经济和文化交流等各个领域,其经济战略包括操纵国际经济组织胁迫各国推行有利于美国垄断资本的经济政策;局部放弃对社会主义国家的封锁和遏制政策,通过建立经济依赖关系来影响其政治经济政策;利用贸易、贷款、技术、粮食、能源等等,支配和影响有关国家的内政外交,防止不利于美国的实力均衡变化趋势的出现。

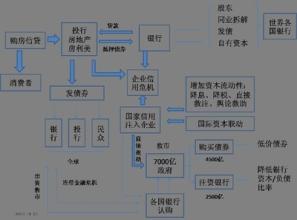

美国的国际政治战略的这一重大转变,带来了国际货币基金组织的政策的重大变化。六十年代末,随着美国相对综合国力的不断削弱,大量发行货币以弥补越战赤字,境外美元数量的不断增长,美国黄金储备不断下降,1971年尼克松被迫宣布美元与黄金脱钩,雷顿森林货币体削归于瓦解。从此,世界金融体经反复往动荡,外汇、证券、房地产和金融衍生品投机热潮迭起。西方垄断资本一改重视科技和工业生产的政策,力求通过泡沫经济和金融投机牟取暴利。

为了达到金融全球霸权的目的,美国采取了一系列的措施。1971年8月15日,尼克松总统决定放弃支持美元价值的黄金储备体系,结束了布雷顿森林体系下的货币稳定,开始将金融体系背离实物经济,大量美元流入离岸市场,形成了所谓的“欧洲美元市场”。到1979年,美元(现钞)总量的三分之一在美国境外流通,而美联储的政策限制了美国国内银行的放贷潜力,越来越多的欧洲美元开始反流入美国市场,美国的金融政策也日益受制于境外美元市场,“欧洲美元信用泡沫”成为美国和其他国家通胀的主要来源。反对工业化倾向的经济政策越来越受到重用,许多大的基金支持着这种倾向的传播。比如,洛克菲勒和福特等著名基金中有数以百万计的美元注入到抗议核电厂、道路以及其他的工业项目的“流动运动”中。

3、70年代:油价爆涨,发展中国家陷入债务危机

70年代油价突然增加了4倍,在油价的冲击下,产生了新的泡沫,第三世界的债务增加了,而发达国家没有采取措施冻结或者核销这种人为债务,相反,浮动汇率上升到非同寻常的程度,设在纽约的国际关系理事会(CFR)鼓吹80年代的政策是促进“在某种控制程度下的世界经济的解体”,该政策的主要目的之一就是消灭那些支持第三世界发展工业的力量,通过对各国经济发起决定性的打击,将为下一阶段的国家经济主权被消除的“全球化”扫清道路。1979年初伊朗把巴列维政权推翻后,全球油价猛涨到1973年之前的13倍。

1978一1982年期间,拉丁美洲国家的官方债务从1565亿美元增加到3228亿美元,同时超过780亿美元的游资流出拉丁美洲各国。至80年代中期,发展中国家每年向工业化国家特别是高等英裔金融集团提供数以百亿美元的净资本。即使如此,第三世界债务额仍然在增长。1980一1986年期间,第三世界为最初的4300亿美元债务支付了6580亿美元!除此以外,他们在1986年的未清偿债务总和达8820亿美元,到1994年109个发展中国家的债务总额已经增加到1.6万亿美元,这些主要是高利率和旧债滚动生成的新债。

4、80年代:美国疯狂争夺国际流动资本

1981年末,著名经济学家拉鲁什提出一系列振兴科技、重建基础产业的计划。1983年3月,里根政府采纳修订为人们常说的“星球大战计划”(SDI)。但是,里根政府并没有吸纳拉鲁什的重建基础产业的政策,而是提出所谓的“里根复苏”,其要点包括:(1)将美国的国债增加两倍,1989年已经达到3万亿美元;(2)大幅度放松对银行和金融体系的控制,并且允许大规模的投机操作;(3)鼓动房地产泡沫。1986一1990年期间,银行对房地产的贷款几乎增加了2倍,允许投机者通过使用诸如垃圾证券和杠杆收购等方法收购或者恶意侵占工业企业的资产(投机份子先在美国完成威尼斯泡沫游戏的预演);(4)用发展中国家支付的债务和从日本、西欧引进资本来增加资金的净流入。美国在亚洲吹起新的金融泡沫,即所谓的“日本式的经济泡沫”,旨在推动美国经济的复苏和发展。其中的转折点在1985年9月在美国纽约签订的广场(P1aza)协议。根据协议,提高日元和其他货币对美元的比价。美元对日元当时贬值25%,到1986年初,几个月之间日元兑美元(下同)升值了40%,到1988年日元升值到86%,达到100日元兑换78美分。

80年代,里根政府为吸收国际金融市场的资金,突然大幅度提高利率,加剧了拉美国家的债务危机。国际货币基金利用外债危机,以贷款相要挟,强迫拉美国家推行新自由主义经济改革,拉美国家迫于外来压力,普遍推行了自由化改革,其主要内容是厉行经济紧缩政策,削减政府开支和社会基础投资;推行国企私有化以及贸易金融自由化。自由化改革造成严重的恶果,拉美国家经济普遍停滞不前,人均收入急剧下降,下降幅度最小的为2.4%,最多的为37%;工人失业,社会贫困问题加重社会收入差距严重恶化,贫困人口大幅度十年间增加了八千多万人,每年平均长大约7%,爆发社会动乱;国有企业私有化和市场盲目开放给了西方跨国公司廉价收购全面控制拉美经济以可乘之机,非国有化实变成了外国化,净利润汇出和资本流失日趋严重,民族工业归于破产,银行系统陷入困境;“复关”后出口额持续下降,贸易逆差日见扩大;社会卫生开支削减,人民健康状况恶化,婴儿死亡率大幅上升,瘟疫流行,80年代末霍乱大流行。

5、90年代:美国初步完成对全世界的金融控制布局

1997年美国金融行业的利润甚至超过了工业部门的利润。从1998年初起,美国统治精英们就加紧从政治上、外交上、军事上作好迎接危机时代的准备,以便随时保卫美国垄断集团的利益。美国垄断集团的利益不但与第三世界各国相冲突,每次外围地区的金融和经济危机都成为美国资本收购、吞并弱小国家资源和民族工业的良机,都使美国增强了对危机国的经济主权的控制;而且也与欧洲及日本的利益相冲突,美国股市的崩溃和随之而来的美元贬值实际上将意味着美国赖掉所欠的巨额外债,是美国对全球的大规模掠夺,这同时也意味着美国与欧洲及日本间的经济竞争更加尖锐激烈。正是考虑到这种可能性,因此欧洲才加快了一体化的步伐,使欧元成为欧洲11国的统一货币;也是考虑到这种可能性,日本在加紧使日元成为亚洲地区的主导货币。

美国政客和战略分析人士所希望的无限循环:美国的实物经济繁荣,充分就业、外部科技创新人才涌入,国外资本涌入美国以促进相关市场交易兴旺,华尔街不断创新扩张交易范围,美元永远处于强势地位,外资源源不断地流入。同时,美国人不愿看到的景象:银行坏帐难以收回,金融陷入一片混乱,资产贬值,股市低迷,交易清淡,政府债台高筑,没有继续融资的稳定来源,美国企业缺乏创新能力,高科技人才外流。从上面的分析不难看出,外国资本留在美国是关键。如果外国资本流出,对于美国经济而言,不啻是一个灾难。

资本流出,意味着美国股票市场和期货市场的交易量减少,企业融资来源减少,融资成本提高,政府融资成本提高,个人消费信贷成本也大大提高,资产价格下降,高科技人才外流等等。所以,美国历届政府都要避免出现资本的大量外流。美国人的解决办法是利用政策组合。比方说,里根时期的高利率和放松管制,克林顿时期的鼓励高科技企业融资,小布什时期的减税和减息,来吸引大量的外资流入美国,这些资金进入科技行业,或购买美国政府的债券,科技企业把利润回馈给股东、投机者,美国政府则用这些钱推动美国的国防工业,使美国成为全世界最安全的国家,成为全球投资者“资金的避难所”。既然有利可图,而且其有安全性,外国投资者当然愿意把资金投在美国市场,在美国进行交易,这就是一种理想的循环。

美国的优势建立在金融创新和金融交易方面,美国经济的支柱就是金融和相关交易,而不是贸易,美国在贸易方面的优势大多已经丧失。这两种优势具有本质区别。美国人对于贸易赤字为什么不以为然?美国人对于美元有信心,美国为什么那么重视强势美元的地位?维持强势美元地位使美国经济能够永远健康发展吗?资本需要跑道,资本在游戏过程中,需要规则。美国在制定资本游戏规则方面居于领先地位。它不仅超过老牌的金融帝国英国,也把其他追随者远远地抛在后面。

美国的金融战略:在国内,集中资本,集中交易,吸附大量的外国资本,在大量的、频繁的交易中,为新的企业,高科技企业提供资金,交易为美国提供税收,美国的中介公司也得到大量的收入。美国的金融服务行业异常发达,带动了信息产业、软件行业、咨询行业和其他相关行业的迅猛发展。对外,则实施集中打击的策略,这是由金融市场的特征决定的,相对于庞大的资本而言,任何单个的股票,单一品种的期货合约,都难以摆脱资金的操纵。

美国凭借其巨额资金,不仅可以操纵国内股市,期市,而且可以选择适当的时机,适当的国家进行集中打击或袭击,由于其拥有庞大资金,操作技巧也十分熟练,几乎很少失手,当然也会有例外。利用金融交易获取现金收入,有如探囊取物,手到擒拿!

与美国政府和垄断资本的战略转变相适应,国际货币基金组织大力推行金融自由化和国际化政策,这一政策的核心实质上就是为垄断资本通过泡沫经济等隐蔽方式掠夺和控制别国经济张目。

爱华网

爱华网