佣金支出税前扣除 股东投资未到位,借款利息支出如何扣除

分期出资,对外资企业一直是允许的,而内资企业,是新公司法实施后才有的。一直以来,有些企业利用该规定进行纳税筹划——以支付借款利息的形式消化股东分红。 2009年6月4日,国家税务总局《关于企业投资者投资未到位而发生的利息支出企业所得税前扣除问题的批复》(国税函〔2009〕312号)的下发,为该类行为画上了句号。该文不仅明确了投资者投资未到位而发生的利息支出不属于合理支出,不得在所得税前扣除,而且明确了不得扣除借款利息的计算方法。 按照国税函〔2009〕312号文规定:计算不得扣除的利息,应先划分好几个区间:年度内每一账面实收资本与借款余额保持不变的期间作为一个计算期,有一段算一段,每一计算期内不得扣除的借款利息按该期间借款利息发生额乘以该期间企业未缴足的注册资本占借款总额的比例计算,公式为: 企业每一计算期不得扣除的借款利息=该期间借款利息额×该期间未缴足注册资本额÷该期间借款额。 然后,将上述计算的各段相加的总额即为该年度内每一计算期不得扣除的借款利息额。 可以看出,要计算出不得扣除的利息关键是如何准确划分区间。为了更直观一些,举例说明: W公司2008年1月1日成立,注册资本为1000万元人民币,其中甲认缴出资为600万元,乙认缴出资400万元。《W公司章程》规定出资期限及出资额为:甲首次出资400万元,乙首次出资300万元,其余的认缴出资在2008年7月1日前缴纳。2008年1月1日甲乙股东皆按期出资共700万元,但至2008年9月30日,甲乙两股东未按期缴纳剩余的出资。2008年10月1日,甲股东缴纳了应缴出资200万元,乙股东2008年底一直未缴纳欠缴出资100万元。2008年3月1日,W公司向银行贷款500万元,用途为补充流动资金,月利率为7‰。 根据上述资料,分析: 1、W公司股东首期出资均按公司章程按期注入,不存在投资者投资未到位情况,因此,2008年6月30日前缴纳的借款利息可以全额扣除。 2、2008年7月1日至2008年9月30日期间,甲乙两股东均未按期缴纳出资,金额为200万+100万=300万元。则该期间的借款利息扣除应受限制。该期间W公司不得扣除的借款利息=该期间借款利息额×该期间未缴足注册资本额÷该期间借款额=500万×7‰÷30天×92天×300万÷500万=64400.00元。 3、2008年10月1日至2008年12月31日,甲股东应出资缴齐,而已股东尚欠缴出资100万元。则该期间W公司不得扣除的借款利息=该期间借款利息额×该期间未缴足注册资本额÷该期间借款额=500万×7‰÷30天×92天×100万÷500万=21466.67元。 结论:W公司2008年度不得扣除的借款利息总额=64400.00元+21466.67元=85866.67元。 实务操作时,要注意以下几点: 1、区间的划分:首先要按公司章程或公司法(公司法有分期出资应在2年内缴足的强制性规定)对出资的规定来认定股东应缴出资的时间,公司章程明确了出资期限的按章程划分区间,公司章程未明确出资期限的按公司法分期出资的规定来划分,2年出资期限的起算点为公司成立之日起的2年之内,股东逾期未按规定出资,则会产生不得扣除利息;其次逾期出资每变化一次,则要分段计算一次。 2、各区间内,有多笔贷款及贷款利率有变化的,一定要按给定的公式计算,而不能用未出资额直接乘以利率来计算。 3、未按规定期限缴纳出资的投资者也包括增资时分期缴纳出资的股东。 国税函〔2009〕312号文未明确股东出资后又抽逃资本是否也适用该文件。但根据法理推论,投资者投资未到位应包括出资后又抽逃资本,因此,投资者出资后又抽逃资本的应按该文执行。 如果投资者投资未到位但企业贷款未直接记入当期费用而是予以资本化应如何处理呢?该文没用明确,还需总局予以细化。

更多阅读

公益性捐赠支出税前扣除限额应如何计算? 公益性捐赠税前抵扣

http://bbs.esnai.com/thread-4911878-1-1.html公益性捐赠支出税前扣除限额应如何计算?企业发生的公益性捐赠支出,不超过年度利润总额12%的部分,准予扣除。 1、某企业2008年度实现利润总额为10000元,公益性捐赠支出10000元,假设除

如何理解业务招待费税前扣除的规定 税前扣除的业务招待费

浅谈业务招待费的税前扣除根据《中华人民共和国企业所得税法》规定,企业所得税的申报和汇算清缴工作应在次年5月底前由企业自行完成,在此前后,税务机关在对汇算清缴工作的纳税辅导和税务检查中,由于业务招待费在财务会计制度和企业所得

企业所得税汇缴时,哪些营业外支出可以在税前扣除? 企业所得税营业外支出

以下是说了一些一般的情况,概括得不全面,可根据本公司的实际情况结合企业所得税法和实施条例进行具体处理: 1.各种赞助支出不得税前扣除。 2.因违反法律、行政法规而交纳的罚款、滞纳金不得税前扣除。 3.纳税人按照经济合同

企业向自然人借款的利息支出税前扣除问题的现实与困境 - 境内外税 捐赠支出税前扣除标准

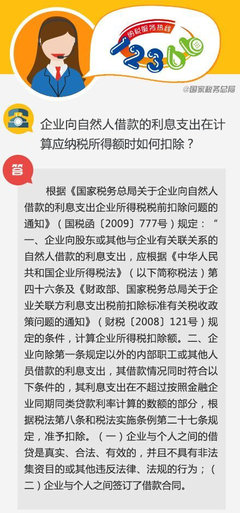

企业向自然人借款的利息支出税前扣除问题的现实与困境企业向自然人借款的利息支出税前扣除问题的现实与困境《国家税务总局关于企业向自然人借款的利息支出企业所得税税前扣除问题的通知》(国税函〔2009〕777号)正式发布已经半年多,环

农村信用社发放的贷款如何确定允许税前扣除的贷款损失准备金数额 通讯费税前扣除标准

日期: 2011-11-15问:我社是农村信用社,财税[2009]64号文件中对“贷款损失准备金”和财税[2009]99号文件中对于“涉农贷款和中小企业贷款损失准备金”计提比例规定不同,我社2010年发放的贷款如何确定允许税前扣除的贷款损失准备金数额?答:

爱华网

爱华网