提升创新能力的途径有 中国人寿企业价值评估及提升途径

文/李冰清 上市以来,作为寿险行业的龙头企业,中国人寿(爱股,行情,资讯)保持了非常良性的发展态势。保费收入、新业务价值都保持了稳定的增加。而且,新业务价值的增加高于原保费收入的增加,这也说明了中国人寿的增长含金量是非常足的。中国人寿未来如何持续发展,这既是业内人士与专家学者所关注的,也是众多中国人寿股东所瞩目的。寿险公司的价值既有其独特的特征,也应该符合一般公司价值评估的原理。基于此,我们以中国人寿在香港上市之时为例,分析了寿险公司的理论价值,可以看出,中国人寿在香港上市时价格确实被严重低估。同时,对于如何提高中国人寿的价值,我们给出了几条建议,希望不仅能为中国人寿发展提供一些建议,更是为中国寿险业的发展提供参考,更好地促进寿险市场的健康发展。 IPO前后:保持行业领军地位 作为中国最大的人寿保险公司,中国人寿始终保持在中国内地寿险市场的领先地位。多年来,一直占有最大的市场份额。企业产品涵盖范围广泛,不仅品种齐全,更兼顾城乡发展的差别,广泛布置农村网点,开启农村市场后,扩大了市场规模,在加强自身服务的同时,提高了竞争力。 最为悠久的人寿保险业务历史、领先的市场份额以及最大的全国性客户群使中国人寿在中国寿险行业获得了最高的知名度。“中国50城市保险市场调研”显示,中国人寿拥有高达92.3%品牌认知度,是中国消费者中认知度最高的人寿保险品牌。 到2007年,中国人寿连续5年被《财富》杂志选入全球500强名单,从最初的290名,到192名,5年间,提升了98位,而中国人寿的年保费收入也从2002年的1287亿元增至了2006年的2098亿元,复合增长率达到了13%。据品牌评估组织“世界品牌实验室”发布的“2007中国品牌500强”排行榜,“中国人寿”品牌价值从2004年的人民币427.67亿元上升至2007年的人民币588.67亿元,列第五位,是我国保险行业的第一品牌,并首次入选了“世界品牌500强”,也是中国唯一入选的保险品牌。 同时,中国人寿还入选了“世界双500强”,特别是在全球企业500强地位的进一步巩固,标志着中国人寿国际知名度与影响力不断扩大,已进入世界级品牌的行列,在打造国际顶级金融保险集团方面迈出了坚实步伐,成为中国在全球金融保险业的代表。 2003年以前,中国人寿股份有限公司是一家完全的国有企业,为增强自身经济实力,化解利差损、增强偿付能力,改善法人治理结构,吸取国际先进管理技术,中国人寿开始了上市融资之路。 2003年12月17日和18日,中国人寿在美国纽约证券交易所和香港联合交易所成功上市,在行使超额配售权以后共发行股票74.4亿股,筹集资金34.8亿美元,成为中国内地第一家在海外上市的寿险公司,第一家在香港美国两地同步上市的金融保险企业,同时刷新了此前由中国人保创下的IPO记录。2007年1月9日,中国人寿在中国沪市A股上市,是中国第一家在A股市场上市的保险股票。 三地上市后,中国人寿的股价都有不俗的表现。2007年1月23日,中国人寿A股入选上证180、上证50、沪深300、中证100、中证800和小康指数,中国人寿H股于2007年3月12日晋身恒生指数成份股,成为中国第一支进入恒生指数成份股的保险蓝筹股。 中国人寿是当前中国保险市场上规模最大的寿险公司,2007年全年原保费收入达1966.1亿元,占整个寿险市场的39.73%,远高于位于第二的平安人寿791.8亿元,后者占比16%;2008年中国人寿继续保持良好的发展势态,今年一季度原保费收入达到1020亿元左右,市场份额上升到45%左右。 从风险管理的角度来看,寿险公司与财产保险公司有着本质的不同,财产保险公司的风险管理关注的是巨灾风险,而寿险公司的风险管理能力则体现在资产管理上。因此,投资能力是未来决定寿险公司胜负的核心。 中国人寿资产管理有限公司由中国人寿保险(集团)公司与中国人寿保险股份有限公司共同控股,其中人寿股份控股比例达60%,是中国人寿资产管理公司的最大股东,人寿股份由此成为中国最大的保险资产管理者,并成为中国最大的机构投资者之一。 2007年,人寿股份的投资资产总额为8502.07亿元,其中年末交易性金融资产与可供出售金融资产为4426.23亿元,当期创造利润680.53亿元。由于2007年股票市场交易活跃,中国人寿基金类投资额为697.6亿元,占8.21%,较2006年245.18亿元,增长了54.28亿元;而股票类投资总额达1253.4亿元,占14.74%,较2006年增加751.64亿元,增长149.77%。随着保险公司投资能力的逐渐增强,监管部门将逐步对寿险公司投资渠道进一步放宽,目前已将保险资金直接投资股票的比例提至上年末总资产的10%。巨额的保险资金将为资本市场带来更多活力,同时,中国人寿作为最大的机构投资者,其对市场的影响力也将有所提升。 中国人寿股份公司自上市后,先是在海外投资建行H股,获利达38%,随后又投资中国银行(爱股,行情,资讯)H股;A股市场上,从2006年一举认购5亿股中信证券(爱股,行情,资讯)定向增发股票,到斥资7.477亿元投资民生银行(爱股,行情,资讯),以及中国太保(爱股,行情,资讯)等股份,中国人寿在资本市场获利颇丰,其一举一动也日益受到市场关注。 上市后企业价值评估 中国人寿股份有限公司各年内含价值报告的会计指标如表:综合考虑中国人寿各年的增长水平,以当前新业务价值增长率来看,2005年、2006年、2007年的平均增长水平为23%;考虑剩余收益增长水平,由于2007年实际剩余收益为负,不便于进行比较;常用的原保费的增长水平分别为7%、14%、7%。 可以看到当年新业务价值的增加高于原保费水平的增加,说明中国人寿的产品结构正在不断的优化过程中,而当产品结构达到最优后,新业务价值的增长将近似等于毛保费的增长水平。综合考虑近年来中国保险市场的发展状况,我们选择15%作为未来10年中国人寿的年业务增长率,在10年的高速增长之后,将达到稳定增长阶段,增长率假设为8%。 这里我们探讨中国人寿在香港上市时的价格,根据招股说明书,我们能获得的是2003年6月30日的价值估计,贴现率采用10%的假设,则经计算,乘数应为94.38。 2002年6月30日中国人寿的调整净资产价值我们无法获得,但可以假设2002年中是中国人寿股份的起始点,则最初的股本数为200亿,每股价格1元,则假设期初资本为200亿元。 于是2003年中期,中国人寿股份的价值为:中国人寿股份价值=期末内含价值+(扣除要求资本成本后的当年新业务价值-风险贴现率*期初调整净资产)*乘数=537.4+(50.1-10%*200)*94.38=3378.24 2003年6月30日,中国人寿股份海外扩股融资,每股价值预测为:每股价值=3378.24/267.65=12.62(元)根据中国人寿的发展情况,中国人寿自2003年至今一直处于增值发展时期,基于最保守的假设,我们假设到2003年12月18日,中国人寿价值保持不变,仍为12.62元/股。观察中国人寿在香港H股上市时的股值: 可以看到,中国人寿在H股上市之初,仅有5元左右的价格,价值被严重低估,也因此才会有之后的高速上涨阶段。 提高企业价值的途径 关键是提高“当年新业务价值”当年新业务价值,反映了企业最近的盈利能力,代表了企业未来的发展潜力。它与当年净保费收入概念相似,都是用于衡量寿险公司当年的净收益。但当年净保费收入没有区分新保单与旧保单,它简单的将新保单的保费收入与老保单的续缴保费收入统计在一起,虽然能直观的表现出寿险公司当年的全部收入,却不能反映寿险公司当年新拓市场的状况。 而当年新业务价值则区分了新保单与旧保单,且对于新保单价值不是单纯以当期实际收入保费的多少进行衡量,而是基于公允价值的思想,对分期缴费的保单进行技术处理,求得全部收益在当期的价值,从而消除了保单类型不同造成的收益偏差。通过这样处理后的当年新业务价值,较准确的反映了当年寿险公司业务的拓展情况,为各年业务的发展比较提供了一个统一的可比标准。 当年新业务价值是寿险公司当年新创造的价值,这个量越高,则说明寿险公司的发展越好。中国人寿股份2005-2007年的毛保费增长水平分别为:7%、14%、7%,而当年新业务价值的年增长率分别为15%、40%、15%,可以看到,虽然中国人寿近3年的毛保费增长率不是很高,但实际的市场开拓水平远高于毛保费增长水平。这也说明,中国人寿近3年来的发展具有较高的质量。 注重稳定的发展 未来发展水平预测是由历史发展水平及对未来市场状况的预期共同构成的,这些因素反映在乘数这一指标中,并通过对当年剩余收益水平的加乘放大作用,获得未来剩余收益价值。 假设一个公司永续经营,未来业务规模为二阶段增长模型:前五年具有一个平均的增长率水平,五年之后公司经营达到稳定水平,增长为零。则可以得到新业务乘数水平与风险贴现率和新业务增长率之间的关系: 由上表中数据可以看到,新业务乘数与风险贴现率的变动成反比,与未来业务增长率的变动成正比,受两者影响显著,反应灵敏。当企业自身发展速度不稳定时,将极大的影响乘数的水平。要想获得较高的乘数水平,关键是实现企业的平稳发展。对于中国保险市场来说,还处于一个上升的发展阶段,观察中国人寿的业务发展规模,2002~2007年保费收入一直处于增长阶段,虽然并不是很稳定,但整体趋势仍是上升的。这一阶段也是中国人寿进行业务结构调整的阶段,中国人寿的经营方针从单纯的保费增长主导向利润增长主导转变,更加注重业务的盈利能力和质量。未来的发展过程中,在保证质量的基础上,还应实现企业的稳健发展,尽可能拓长高速发展的期限,保证较稳定的发展水平。 适当控制资本投入 资本投入的增加,一方面可以增加“年末调整净资产价值”,通过加大“内含价值”水平,增加企业价值。但另一方面,由于权益资产存在成本,期初资本投入增加带来的企业价值增加水平小于实际投入水平,对企业价值的影响实际仅为“(1-当年新业务乘数*股东要求回报率)*增加的投入”。 以中国人寿2007年内含价值报告为例,当年新业务价值从2006年的104.81亿元到2007年的120.47亿元,增加了15.66亿元,年增长率为15%,实现了一个较大的发展。但最终当年剩余收益的水平非但没有增加15%,反而还为负。这是由于2006年末中国人寿在A股市场扩股融资,股本数由原来的267.65亿增加到282.65亿,导致2007年初的净资产投入总值达1177亿元,较2006年初的701.43亿元,增加了475.57亿元,年增长率达到68%。高速增加的净资产通过以相同比例增加的资本成本抵减了新业务的增加,甚至使得当年的超额收益实际为负,也可以说,2007年,中国人寿新业务的发展并未达到预期的股东要求水平。 同样的,我们已经可以看到,2008年初,中国人寿的资本投入总额为1681.75亿元,较2007年增加了504.75亿元,增长率为43%。可以预见的是,迅速增加的净资产,由于存在机会成本,必然对未来一年的新业务价值有着更高的要求。在中国人寿内含价值报告中给出的11.5%的风险贴现率条件下,中国人寿只有在2008年实现新业务价值超过193.4亿元,也即实现新业务价值增长60%以上,方能实现非零的超额收益,企业价值才会有所增加。2008年,中国人寿最关键的仍是大力提高新业务价值。 发展期缴产品,提高现有业务未来价值 “现有业务的未来价值”即是国寿内含价值报告中的“扣除偿付能力额度成本后的有效业务价值”一项,是“内含价值”的重要组成部分。 以中国人寿内含价值报告中的数据来看,2004~2007年,现有业务的未来价值占内含价值的平均比例为三分之一,是当年新业务价值的6倍以上。因此,这部分价值对寿险公司价值有着重要的意义。 并且,“现有业务未来价值”的增加将直接转化为企业价值的增加,且不存在资本成本的影响,因而提高这部分价值,将有利于寿险公司价值的提升,同时有利于寿险公司的长期稳定经营。而这部分价值本质上来源于期缴产品的延期收入,要增加这部分价值,最根本的就是改善寿险产品结构,大力发展期缴产品,减少趸交产品的比例。同时,期缴产品长期缴费的特征,为寿险公司提供了一个长期稳定的收入来源,对寿险公司的长期存续发展以及经营的稳定具有积极的作用。因此大力发展期缴、特别是超长期的期缴产品,是寿险公司实现百年经营的核心。 中国人寿已经认识到这一问题,近年来一直在致力于调整业务结构,2007年实现首年期缴保费收入178.56亿元,较2006年增长14.42%,继续坚持以发展传统型和分红型产品为重点,在保持业务稳步增长的同时,加快业务结构调整。面对市场竞争主体的不断增加、市场竞争加剧以及满期给付集中、续期止收多的压力,中国人寿仍保持了在中国寿险市场的领先地位。 (本文作者为南开大学保险系副教授、博士)

更多阅读

转载 中国民营企业管理现状及存在的问题 民营企业发展现状

原文地址:中国民营企业管理现状及存在的问题作者:轻舞飞扬中国民营企业管理现状及存在的问题一、家族式企业弊端在国内众多民营企业里,存在着许多阻碍企业发展的因素: 复杂的家族关系,派系利益争夺、脆弱的粗放式内部管理、 战略迷失和

高职院校人才培养方案 高职院校音乐教育中学生创新能力的培养

创新是一个民族进步的灵魂,是一个民族兴旺发达的不竭动力。党的十八大报告审时度势,明确提出要把我国建设成为一个具有强大创新能力的国家。这不仅是我国现代化建设的需要,也是科技日新月异的时代的要求。在高职院校的音乐教

企业价值评估方法探讨 企业价值评估的经济增加值(EVA)之法探讨

一、企业价值概念 企业价值评估是现代市场经济的产物,它适应频繁发生的企业改制、公司上市、企业购并和跨国经营等经济活动的需要而产生。企业价值是一个复合的概念,它包含了企业整体价值,企业投资资本价值,企业股东全部权

小学生作文能力的培养 课改中关于小学生作文创新能力的培养

小学语文教学的核心是培养学生的创新能力,写作作为一种创造性的精神劳动,同样具有一定的创新性,这种创新性在作文教学中就是“见人所未见,发人所未发”,写出“人人心中有,个个笔下无”的韵味来,那么怎样才能达到这种境界呢? 一

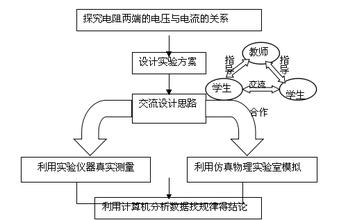

教师创新能力的培养 初中物理教学与创新能力培养

随着教育观念的转变,“应试教育”逐步转向以培养学生创新精神和实践能力为重点,面向全体学生,促进学生全面发展的“素质教育”。教师在高效地组织课堂教学的同时,组织学生开展物理科技创新活动,能进一步调动学生学习的主动性和积极

爱华网

爱华网