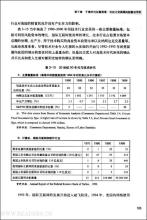

毛利率是投资者极为关注的盈利能力指标,但是关于如何计算毛利率却存在分歧。而国外的财务或投资类书籍中则不存在这个问题,如《巴菲特教你读财报》中的算法如下毛利率=毛利润/总收入如果从公司年度报告的总收入中减去它的销售成本,我们将得到公司所报告的毛利润。毛利润的金额是总收入减去产品所消耗的原材料成本和制造产品所耗费的劳动力成本。这不包括销售和管理费用、折旧费用、企业运营的利息成本。看起来似乎没有什么难理解的地方。然而,与书中损益表不同的是,中国企业会计准则下的上市公司报表中还有"营业税金及附加"这一项目,处在"营业成本"和"销售费用"之间。于是,问题来了,在计算毛利时,我们是否应该从收入中减去营业税金及附加?在实践中,减与不减两种算法并存,还有的上市公司先后采用过不同的算法,如万科。在万科2001年年度报告中,有如下一段内容。主要产品销售收入、销售成本、毛利率及市场占有率情况(单位:万元)年内集团转让了万佳,成为专业化的地产公司,主要产品即为商品住宅,2001年销售67.2万平方米,结算收入33.48亿元,结算成本25.88亿元,毛利率约为22.7%。2001年,全国商品住宅销售总额为3 825亿元,公司在全国的市场占有率为0.88%,公司在深圳、上海、北京、沈阳、成都和天津六个城市的市场份额合计为1.95%。(数据来源:国家统计局、中国房地产信息网)这里,万科计算毛利率的方法为毛利率=(收入-成本)/收入,算一下就知道了——(33.48-25.88)/33.48=22.7%。但是,2002年万科的算法就变了。主要产品销售收入、销售成本、毛利率及市场占有率情况(单位:万元)公司为专业化房地产公司,主要产品为商品住宅,2002年结算112万平方米,结算收入44.2亿元,结算成本33.3亿元,较上年分别增长62.3%、32.1%和29.6%;毛利率约为20.09%,比上年增加1.87个百分点。2002年,全国商品住宅销售总额为4 710亿元,公司在全国的市场占有率为0.94%。(数据来源:国家统计局、中国房地产信息网)20.09%怎么可能比22.7%增加1.87个百分点呢?而且,(44.2-33.3)/44.2=24.66%。答案只能是计算方法改变了。我当时曾就此问题问过万科的工作人员,他们的答复是减去营业税金及附加是参考了国际会计准则的做法。国际会计准则的相关条文如下(国际财务报告准则2004[M].北京:中国财政经济出版社,2005.我没有查找更早的版本,国际会计准则委员会的观点应该是没有改变。)。收入只包括主体本身收到的和应收的经济利益的总流入。为第三方代收的金额,如销售税、货物和服务税和营业税以及增值税,不是流入主体的经济利益,不导致权益的增加,因此,不包括在收入的范围内。不能说国际会计准则对收入确认的观点没有道理,但是,我更喜欢中国企业会计准则的做法,因为它披露了更多的信息。此外,还有一个问题,"营业税金及附加"包括的税费种类有:营业税、消费税、城市维护建设税、资源税和教育费附加等,这个范围和国际会计准则剔出收入范围的税种范围不尽相同。如何解决这个问题呢?我认为,有必要分税种来考虑。如资源税,计算毛利率时直接减去就可能导致对企业不同期间的盈利能力做出误判。我们来看盐湖钾肥(000792)的案例(见表2-19)。从表2-19中可以发现,盐湖钾肥的营业税金及附加占收入的比例波动很大,最高能达到34.55%,而最低只有2.68%,于是,我们在计算毛利时减掉营业税金及附加时就会发现毛利率也有大幅波动,而这个波动相当程度上不是由公司产品价格与成本的变动引起的(见图2-2)。表2-19 盐湖钾肥营业收入、成本和营业税金及附加 (单位:亿元)图2-2 盐湖钾肥毛利率如图2-2所示,按毛利率1(未扣除税金),则盐湖钾肥2009年第2季度的毛利率高于第3季度,按毛利率2则正相反,到底哪个毛利率更合理呢?

从反映公司产品盈利能力趋势变化的角度来看,我认为毛利率1更为合理。盐湖钾肥的营业税金及附加主要税种是资源税,公司2009年年报中相关内容披露如下所示。营业税金及附加 (单位:元)营业税金及附加本期发生数较上期发生数增加173 476 229.05元,主要原因为自2008年10月1日起资源税计提标准由按生产的氯化钾产量每吨45元/吨,提高至135元/吨所致。原来,盐湖钾肥的营业税金及附加大部分(资源税)是按产量计税的,怪不得它与收入的走势不相匹配。在这种情况下,我认为不减去营业税金及附加的毛利率算法更符合会计的配比原则。所谓配比原则,是指某个会计期间或某个会计对象所取得的收入应与为取得该收入所发生的费用、成本相匹配,以正确计算在该会计期间、该会计主体所获得的净损益。本例中盐湖钾肥为已生产、但未售出的产品所缴纳的资源税很有可能就已经计入损益了。除资源税外,营业税是和公司的营业收入直接相关的,一般为公司营业收入的5%,因此无论减与不减,一般不会影响我们对其盈利能力的判断,当然,减掉更有利于和其他行业的公司作比较。消费税则比营业税复杂得多。以白酒企业为例,消费税包括两部分:20%的从价税和0.5元/500ml的从量税,但由于是对生产环节而非销售环节征收,从而给了企业避税的空间。2009年7月,国家税务总局发布了《关于加强白酒消费税征收管理通知》,通知称,"为保全税基,对设立销售公司的白酒生产企业,税务总局制定了《白酒消费税最低计税价格核定管理办法(试行)》(见附件),对计税价格偏低的白酒核定消费税最低计税价格"。虽然如此,白酒企业的实际税负也还存在较大差别(见表2-20)。表2-20 2010年前3个季度部分白酒企业营业税金及附加税率比较 (单位:万元)在这种情况下,计算毛利率时到底是减去营业税金及附加好还是不减好?其实各有利弊。从分析企业实际盈利能力的角度来看,减去更好;从分析企业产品受消费者欢迎的程度来看,不减更好。不过,表2-20中洋河股份的税率实在是过于低了,其原因公司在2009年年报中有披露。公司成品酒的包装生产全部委托全资子公司江苏洋河包装有限公司进行,公司应交的消费税及附加由受托方代扣代缴,公司对代扣代缴的消费税及附加计入产品生产成本。营业税金及附加发生额中的消费税为公司销售部分散酒缴纳的消费税。公司委托加工成品酒由受托方代扣代缴的消费税及附加本期和上期分别为483 420 987.78元和355 548 104.53元。我不认同洋河股份的上述解释。洋河包装既然是公司的全资子公司,理应纳入公司合并报表的范围之内,而事实上也确实如此。那么,在合并报表时就要抵消洋河股份(母公司)与子公司之间的内部交易。因此,所谓"公司对代扣代缴的消费税及附加计入产品生产成本"只能是对母公司报表所作的解释而不可能是对合并报表作的解释。需要说明的是,在对上市公司进行财务分析时投资者通常都是对合并报表进行分析,洋河股份上述对营业税金及附加的解释也是在合并报表的会计报表附注中。如果我们分析财务指标时不关注会计报表附注,就不能正确计算出洋河股份的毛利率。如果企业缴纳的流转税主要是增值税,则其营业税金及附加相对于营业收入而言金额很小,计算毛利率时减不减掉对税金影响不大。不过,在分析其盈利能力发展趋势时,我更愿意采用不减税的算法。这是因为,如果企业销售正常,却由于种种原因大量购进原材料,则进项税额将大幅增加,缴纳的增值税减少,从而使得属于营业税金及附加范围的城建税和教育费附加减少,这样在计算毛利率时如果减掉税金就有可能高估企业的实际盈利能力。

爱华网

爱华网