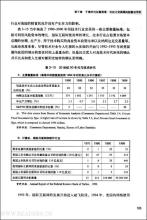

投资者在分析上市公司的财务报表时,现金是需要关注的一个极为重要的项目。一家公司究竟保留多少现金较为合适,这涉及诸多问题:首先是估值问题,超额现金是需要单独计算价值的;其次是报表的真实性问题,如果一家公司现金和负债双高,而又无法做出合理的解释,投资者有理由怀疑其现金的真实性;最后是公司治理问题,如果一家公司现金过多,则表明管理层很有可能找不到有吸引力的投资机会,又不肯将现金返还给股东,这种行为会损害股东利益。但是,确定一家公司现金是否过多不能只看其具体金额等个别数据,而是需要对其经营情况和财务状况等作综合判断。下面,我们以格力电器(000651.SZ)和深赤湾(000022.SZ)为例进行讨论。2009年上半年,格力电器实现归属于上市公司股东的净利润12.32亿元,同比增长29.18%。不过,更引人注目的却是公司现金的变化──2008年年末货币资金为36.66亿元,而2009年上半年末猛增至232.36亿元,增长了5.34倍。8月31日,格力电器的高管们同部分资本市场人士进行了简要的沟通,对投资者关于格力电器中期业绩和未来经营方面的问题作了回答,从媒体刊登的笔录上可以发现,现金问题是谈论得最多的,而相关报道也多以"格力电器详解196亿现金用途"为题。我们先看下那天的问答。投资者:现金为什么这么多?格力电器:除了经营性现金,公司与经销商结算大部分采用票据,上半年市场的票据利率与存款利率倒挂,公司进行了大量的应收票据贴现。……投资者:公司中报的资产负债表很漂亮,尤其是账上保有巨额的现金。这个报表看起来像是个过冬的报表,这些现金未来如何使用?请问公司未来3~5年的发展规划如何?格力电器:一是未来将继续扩大规模。目前的产能还是非常紧张,尤其产品结构发生了非常大的变化,高能效产品以后将作为主打机型,高能效空调需要更大的两器生产能力,因此要进行配套产能的扩大。二是要延长产品链、生产链。格力目前中央空调里面的核心部件的生产能力比较低,比如说离心机和螺杆机的压缩机。三是要加大科研投入的力度。格力目前已经成立了国家级的科研中心,承担了一定的科研任务,有少量国家经费,还需要企业加大研究经费的投入。最后,当然也不排除向制冷行业更宽一点的产品链去发展的可能。投资者:账上的货币资金这么多,除了上面说的产能扩张和研发投入外,剩余资金是否有利用?格力电器:格力的企业性格相对较为保守,不会做投机和理财的,风险大的业务都不会投入。投资者:目前公司账上超额现金100多亿元。从并购角度看,意味着只需要拿出200多亿元就可以收购一家年利润20多亿元的企业,市盈率在8倍左右,你认为这个价格是否存在低估?格力电器:现实领域很难找一家这样的企业来收购(招商证券注:可能公司未能理解这位投资者的意思,没有把自己当成被收购方而是当成了收购方)。从上面这些问答来看,尽管公司已经解释了现金增长的原因,与会的投资者还是很执著地认为格力电器的现金太多了,甚至算出超额现金为100多亿。其实,格力电器的现金没有那么充裕(见表2-17)。

表2-17 格力电器财务状况 (单位:亿元)从表2-17中可以发现,格力电器的货币资金大幅增加的同时应收票据大幅减少,这验证了公司管理层的解释。与此同时,格力电器的应付票据和应付账款等流动负债也大幅增长,这使得公司的流动比率只是比期初的1.01微升至1.07。具备公司财务基本常识的投资者会知道,这样的流动比率水平远低于教科书所宣称的正常水平(为2)。当然,格力电器的资产质量较高,周转率也较快,公司实际的短期偿债能力要高于流动比率指标所显示的水平,但如果说公司资金非常充裕甚至有100多亿元的超额现金,那实在是勉为其难,也难怪格力电器的高管们转不过弯儿来。在偿还了所有的流动负债后,格力电器的流动资产就只剩下23.56亿元,除产能扩张和研发投入之外,可能还会有些超额现金,但显然不会太多。还有读者在我的博客上留言,询问深赤湾的现金问题。在资产项目里,货币资金占流动资产多大比率为好?是越多越好呢,还是最好保持一定的比率?比如,深赤湾A上市16年来,货币资金占流动资产的平均比率为52%。但到了2002年,这一比率从2001年的53%直接降到了17%,2003年为16%,2004年为25%。是何原因呢?而从2005年开始,货币资金占流动资产的比率又再次增加。特别是2007年和2008年更是达到了72%和76%。这是因为公司考虑全球危机因素而增大这一比率吗?这位读者的问题并不复杂,我没有听说过现金占流动资产的比率应该如何的说法,也不认为应该有这样的约束,而且,可以肯定的是这一比率绝非越大越好,因为太大了表明资金的利用效率不高。深赤湾的货币资金自2007年起猛增了3.63倍,若能注意到公司的有息负债也有相应增长,而营业收入却很平稳,我们基本可以断定货币资金和有息负债的增长并非经营活动引起。2006年3月6日,深赤湾公告将投资11.45亿元在东莞开发虎门港麻涌港区2#—5# 泊位,为这一项目筹集资金是其有息负债增加的主要原因(见图2-1)。图2-1 深赤湾货币资金注:营业收入和有息借款单位为左轴,货币资金单位为右轴。分析表2-18中的数据可以得出结论,深赤湾的货币资金余额之所以过多主要是因为实际资本支出往往达不到预计数,其中又以麻涌码头项目为甚。至于为什么会这样,深赤湾在年报中并未作过多的解释。在2007年年报中,深赤湾只是称"东莞麻涌项目……受不可预见等因素影响,项目建设落后于预期进度"。在2008年年报中,公司又称"受多种因素影响,(麻涌)项目建设落后于预期进度"。表2-18 深赤湾资本支出 (单位:万元)然而即使项目的进展确实受到多种不可预见的因素影响,深赤湾仍似有改善现金管理的余地。以2007年为例,公司计划资本支出8亿元,实际支出为4.37亿元,而年末货币资金高达7.82亿元,也就是说,即使实际支出与计划完全相符,货币资金仍将达到3.19亿元,超过2006年年末1.69亿元的水平不少。另据年报披露,深赤湾2006年年末银行借款为11.92亿元,而未使用的信贷额度高达23.55亿元。显然,银行对深赤湾非常信任。通常,在信贷额度内,企业可随时向银行申请借款。因此,深赤湾似不必保留过多的货币资金。2009年上半年,深赤湾的货币资金从6.41亿元降至5.94亿元,有息负债从12.35亿元降至10.32亿元,情况在日渐好转。对深赤湾来说,银行借款增加导致的财务费用算不上太大的负担,即使是在借款最多的2007年,其利息支出也不过6 455万元,只占税前利润10.43亿元的6.19%。但是,如果能够通过精心安排节省一些利息支出,又何乐而不为呢?格力电器的盈利能力相当不错,但仍然抓住上半年银行承兑汇票贴现率和存款利率倒挂的机会进行"无风险套利"。无独有偶,另一家优秀的上市公司──云南白药(000538)也做了同样的事情。2009年上半年,云南白药的应收票据从2.17亿元降至1.22亿元,应付票据则从1.75亿元猛增至4.99亿元──和格力电器一样也给了供应商"套利"的机会。切记:勿以善小而不为。

爱华网

爱华网