2009年6月,财政部颁布了《企业会计准则解释第3号》,要求企业对利润表进行如下调整:

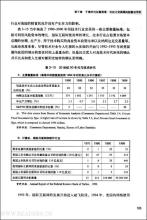

(一)企业应当在利润表"每股收益"项下增列"其他综合收益"项目和"综合收益总额"项目。"其他综合收益"项目,反映企业根据企业会计准则规定未在损益中确认的各项利得和损失扣除所得税影响后的净额。"综合收益总额"项目,反映企业净利润与其他综合收益的合计金额。"其他综合收益"和"综合收益总额"项目的序号在原有基础上顺延。(二)企业应当在附注中详细披露其他综合收益各项目及其所得税影响,以及原计入其他综合收益、当期转入损益的金额等信息。(三)企业合并利润表也应按照上述规定进行调整。在"综合收益总额"项目下单独列示"归属于母公司所有者的综合收益总额"项目和"归属于少数股东的综合收益总额"项目。(四)企业提供前期比较信息时,比较利润表应当按照《企业会计准则第30号──财务报表列报》第八条的规定处理。财政部为什么要出台这样的规定呢?我们不妨来看一下南京高科(600064)这个案例。如果仅看净资产收益率指标,这家公司的盈利能力很是一般──2007~2009年扣除/加权净资产收益率分别只有3.19%、3.62%和4.10%。但是,2009年年末,南京高科的净资产却比2006年年末增长了1.56倍。这是为什么呢?首先,不是因为南京高科又"圈钱"了。2007~2009年,南京高科未进行过任何股权融资。其次,并非非经常性损益立了大功。南京高科这3年加权平均净资产收益率分别为3.38%、3.60%和5.19%,虽说比扣除/加权平均净资产收益率略高,但还不至于让净资产有翻倍的增长。答案是其他综合收益才是主角。以2009年为例,南京高科归属于母公司所有者的净利润仅为2.56亿元,而其他综合收益高达27.39亿元,这使得归属于母公司所有者的综合收益总额高达29.86亿元,为净利润的11.66倍。南京高科的其他综合收益主要来自持有的其他上市公司股权的公允价值变动(见表2-12)。表2-12 南京高科2009年持有的其他上市公司股权情况 (单位:亿元)《企业会计准则》规定,"可供出售金融资产公允价值变动形成的利得或损失,除减值损失和外币货币性金融资产形成的汇兑差额外,应当直接计入所有者权益,在该金融资产终止确认时转出,计入当期损益"。这就是说,除非南京高科将所有的其他上市公司股权出售,那么即便这些股权的市价大幅度上涨,其收益也只能反映在公司净资产的增加上而不能增加公司的净利润。巴菲特的伯克希尔—哈撒韦公司也有类似的情形。2009年,伯克希尔归属于母公司所有者的净利润只有80.55亿美元,而净资产却增加了218.35亿美元。我们知道,巴菲特衡量业绩的标准是每股账面价值(净资产)的增长幅度,而不是净利润或净资产收益率。这就是说,对伯克希尔和南京高科这样有着大量股权投资的公司来说,更确切地说,对其他综合收益巨大的公司来说,净资产收益率指标意义不大。这个道理其实并不复杂,个人投资者在计算每年的投资收益率时,收益也是包括浮盈和浮亏的,而不是像会计准则规定的那样只计算已经卖掉股票的利润或亏损(见表2-13)。表2-13 2009年度其他综合收益最多的前10家上市公司 (单位:亿元)从表2-13中可以发现,很多我们熟知的公司都存在巨额的其他综合收益。因此,不考虑其他综合收益这一因素,实在是净资产收益率不能忽视的缺陷。

爱华网

爱华网